Arra a sokszor feltett kérdésre, hogy “az egyéni vállalkozó ugye pénzforgalmi szemléletű, mivel csak egyszeres könyvvezetésre kötelezett” nem is olyan egyszerű a válasz.

Jövedelem alap és jövedelemadó szempontjából igen, bár itt is találhatunk kivételeket.

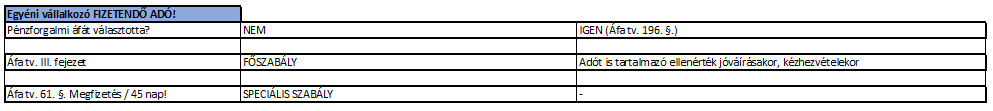

Általános forgalmi adó szempontjából viszont csak akkor, ha választotta az általános forgalmi adótörvény XIII./A paragrafusában szereplő pénzforgalmi elszámolást. Ebben az esetben sem minden ügyletre igaz ez, csak a jogszabályban meghatározottakra. A kimenő számláin szerepelnie kell a pénzforgalmi elszámolás kifejezésnek.

Általános forgalmi adó tekintetében az egyéni vállalkozókra is az általános szabályok vonatkoznak alapesetben.

A nem pénzforgalmi áfát választott vállalkozóknál a felszámított forgalmi adó bevallásba kerülésének ideje a TAXA-ban kétféleképpen kerülhet megállapításra, attól függően, hogy mit választ a vállalkozó.

Az általános forgalmi adó törvény szerint az egyszeres könyvvitelt vezető vállalkozásnak ha nem jelentkezett be pénzforgalmi elszámolás alá, akkor a bevételei után a fizetendő adót – a fő szabálytól eltérően – az alábbiak szerint állapíthatja meg (speciális szabály alapján):

Az Áfa tv. 61. § (1) bekezdés a) pontja úgy rendelkezik, hogy értékesítése, szolgáltatás nyújtása esetében, aki nyilvántartását az egyszeres könyvvezetés szabályai szerint vezeti az adót legkésőbb az ellenérték megfizetésekor állapíthatja meg.

Felhasználóink az áfa törvény 61. (3.) paragrafusa alapján a fizetendő adó megállapításának napjának számítását állíthatják a Beállítások/Adó beállítások /Áfa fülön. Külön beállítási lehetőség az előző évi (nyitott számlák miatt) illetve a tárgyévi napok száma. Ha a felhasználó átállítja a napok számát, akkor a program figyelmeztet.

„A fizetendő adó határidejének változtatása miatt a már elkészült áfa bevallások megváltozhatnak! Biztosan átállítja?”

A TAXA programban a fizetendő adó és egyéb követelés rovatba történik ebben az esetben a könyvelés.

Amikor az ellenérték részben vagy egészben megérkezik, nem kerül rögzítésre újra tétel a fizetendő adó rovatba, hanem pénzeszköz növekedés és egyéb követelés csökkenés rovatokba történik könyvelés.

Ha nem akarnak élni a halasztás lehetőségével, a fő szabály szerint, teljesítéskor szeretné a fizetendő adót megállapítani, akkor a bizonylat rögzítésénél a Minősítés gombra kattintva be kell pipálni a “Teljesítés szemléletű fiz. áfá”-t.

Ha az összes bevételt adóját teljesítés szemléletben szeretnék kezelni, azaz a főszabály szerint, akkor a Beállítások/Adó beállításoknál be kell pipálni a “Kiegyenlítetlen fizetendő áfa teljesítés szemléletben” lehetőséget. Ebben az esetben a bevételi bizonylat rögzítésénél már nem kell külön a Minősítést rendezni.

Főszabály = kötelezettség a teljesítés időpontjában keletkezik!

Nyitott bevételek esetén és kifizetésükkor szintén ugyan azok a tételek könyvelődnek automatikusan, mint halasztáskor.

Általános forgalmi adó a TAXA-ban bevételek után, ha a vállalkozás bejelentkezett pénzforgalmi elszámolás alá, akkor az alábbiak szerint könyvelődik:

A bizonylat folyószámlás rögzítése csak az analitikát érinti. Naplófőkönyvben könyvelés nem történik. A bizonylat részbeni vagy teljes kiegyenlítésekor a pénzeszköz növekedéssel egyidőben a fizetendő áfa rovatba is történik könyvelés. De csak kiegyenlítéskor, mivel ebben az esetben a pénzforgalmi elszámolás miatt az adót is tartalmazó ellenérték jóváírásakor, kézhezvételekor állapítja meg.

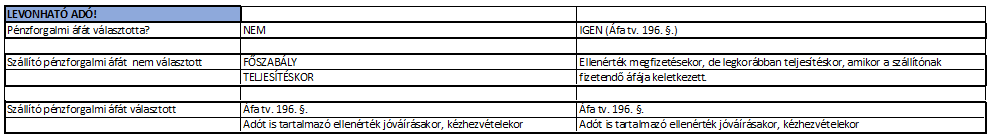

A beszerzések után ha a vállalkozásnak van adólevonási joga, akkor az alábbi variációk fordulhatnak elő:

(Kivétel Uniós beszerzés, fordított adózás…stb. Marad a teljesítés szemlélet.)

Ha a vállalkozás pénzforgalmi elszámolás alá nem jelentkezett be:

Ha a szállító sem jelentkezett be pénzforgalmi elszámolás alá, akkor már teljesítéskor levonásba helyezhető az adó, kiegyenlítéstől függetlenül.

A naplófőkönyvbe levonható áfa és egyéb tartozás növekedés kerül rögzítésre.

Ha a szállító bejelentkezett pénzforgalmi elszámolás alá, akkor csak a bizonylat rész vagy teljes rendezésekor kerül a naplófőkönyvbe adat.

Pénzeszköz csökkenés rögzítésével egyidejűleg a levonható áfa és anyag,áru/egyéb ktg./ráfordítás/be nem szám.kiadás rovatba kerülnek a megfelelő értékek.

Ha a vállalkozás bejelentkezett pénzforgalmi elszámolás alá és a szállító is, akkor pénzforgalomkor kerül levonható áfa rovatba érték és a bevallásba is, azaz (rész)kiegyenlítéskor.

Ha a szállító nem jelentkezett be pénzforgalmi áfa alá, csak a számlát befogadó, akkor kiegyenlítéskor, de legkorábban áfa teljesítéskor kerül érték a levonható áfa rovatba és a bevallásba.

A jogcímek általánosságban nem kapcsolódnak konkrét áfa kódhoz, így a felhasználó kiválaszthatja a megfelelő kódot rögzítéskor.

Azok a jogcímek amelyekhez konkrét áfa kapcsolódik azt rögzítésnél jelzi a program, nem engedi más kódra cserélni. “Ezen a jogcímen nem használható áfa!”

Összességében a vállalkozások megnyitásakor és az egyik évről a következő évre történő nyitáskor is ellenőrizni szükséges az általános forgalmi adóval kapcsolatos beállításokat.

Menükezelő beállításai:

Alanyi mentes: valóban csak akkor legyen pipálva, ha alanyi mentességet választott. Ha már történt könyvelés tárgyévben a pipálási lehetőség csak a könyvelt tételek törlése után módosítható.

Pénzforgalmi áfa: valóban csak akkor legyen pipálva, ha a vállalkozás választotta a pénzforgalmi áfát. Ha már történt könyvelés tárgyévben a pipálási lehetőség csak a könyvelt tételek törlése után módosítható.

Köv. évi pénzforgalmi áfa és Köv. évi áfa alanyi mentesség: helyes beállításuk már tárgyévben is szükséges, hiába a következő évre vonatkoznak az adatok, hiszen előfordulhat, hogy már bizonyos számlák általános forgalmi adóit az utolsó bevallási időszakban rendezni kell.

Kapcsolódó hivatkozások (Forrásanyag)

2007. évi CXXVII. törvény az általános forgalmi adóról

2023.01.01-től

2022.12.31-ig: