Az átalányadózó egyéni vállalkozó esetében az alábbi beállításokra van szükség a cégadatokban és bérszámfejtő programban.

Cégadatok

Az átalányadózó egyéni vállalkozót normál cégformával lehet megnyitni a Novitax integrált rendszerben.

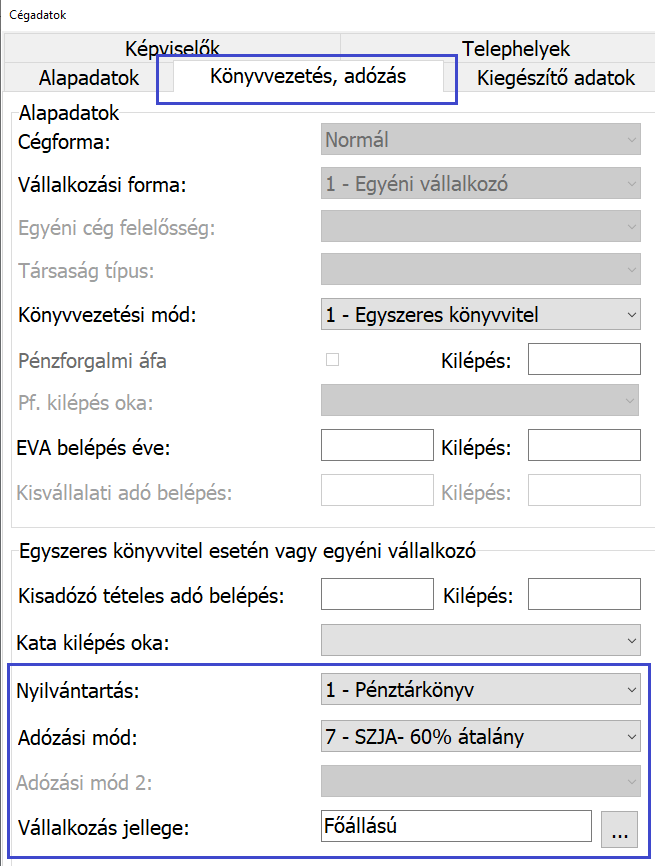

Könyvvezetés, adózás

A könyvvezetés, adózás fülön lehet beállítani, hogy az egyéni vállalkozó milyen nyilvántartást vezet.

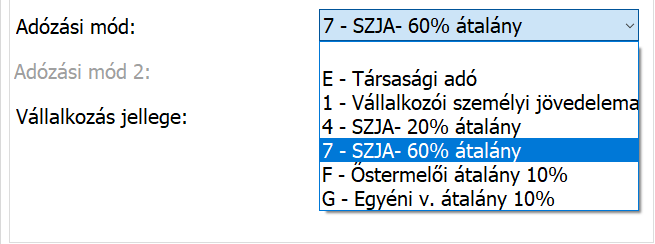

Az adózás mód paraméternél kell beállítani, hogy átalányadózás szabályai szerint állapítja meg az adókat és járulékokat.

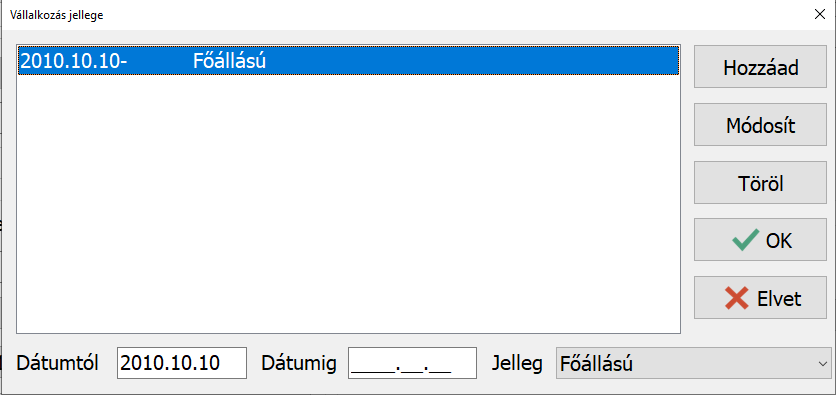

A vállalkozás jellegénél fel kell rögzíteni, hogy az egyéni vállalkozó főállású, főállás melletti, vagy nyugdíjas jelleggel végzi a tevékenységét, illetve ha ebben változás történik, akkor a változásokat is időszakhoz kötötten.

Ennek időszakait a bérszámfejtő programmal megegyezően kell felrögzíteni, mivel ezeket az időszakokat ellenőrzi a bérszámfejtő program.

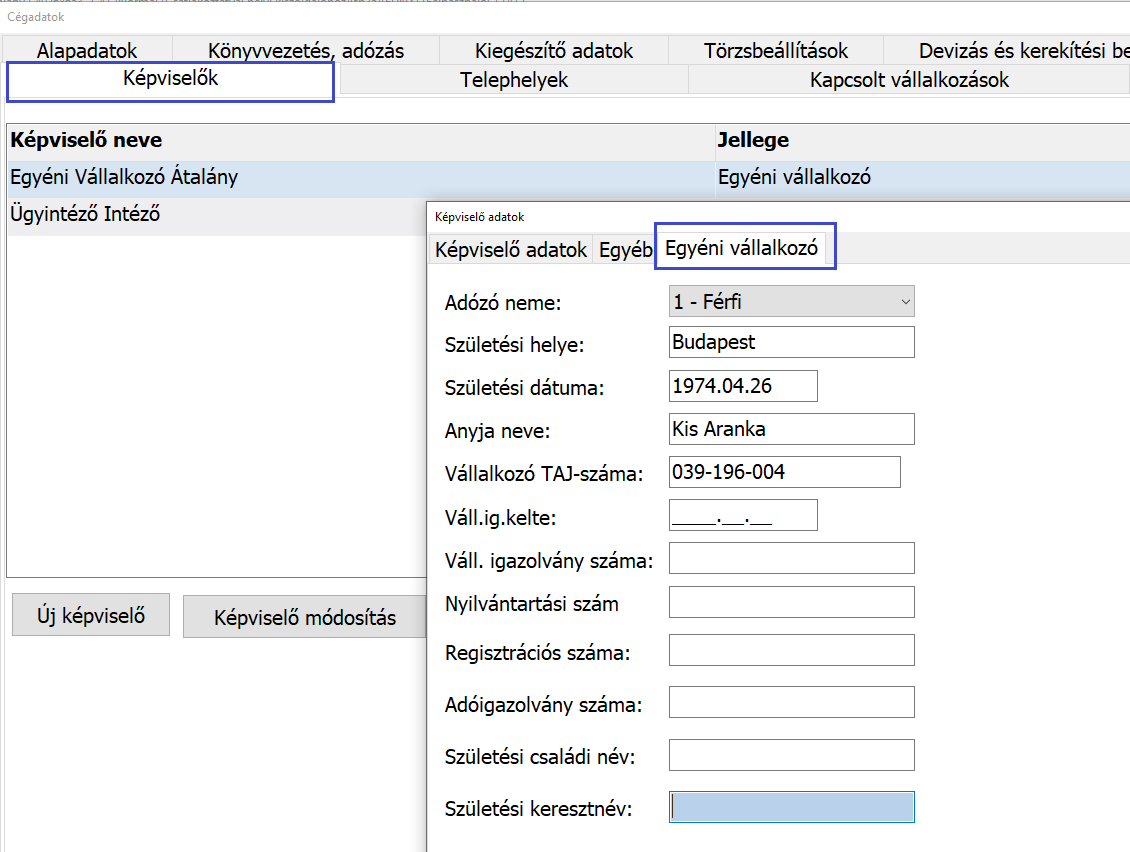

Képviselők

A képviselők fülön is fel kell rögzíteni az egyéni vállalkozót, megadva a személyes adatait a bérszámfejtő programmal egyezően.

Bérszámfejtő program

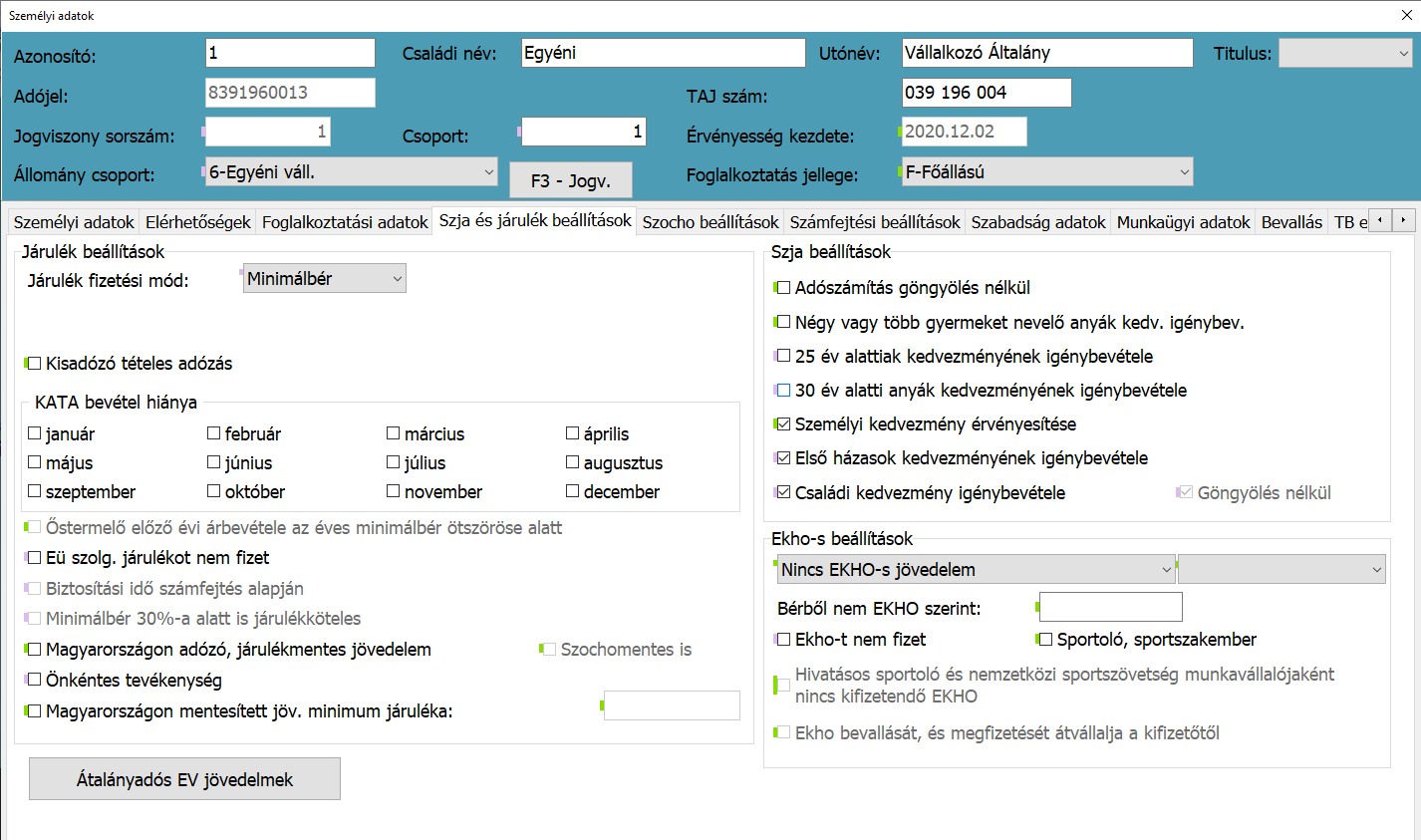

Személyi adatok

A bérszámfejtő programban, a Személyi adatokban fel kell rögzíteni az egyéni vállalkozót.

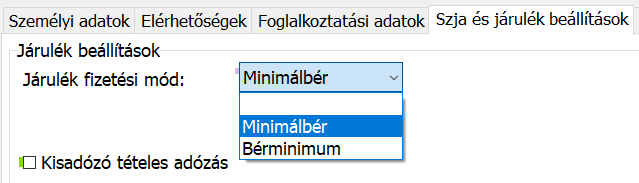

Szja és járulék beállítások

Az szja és járulék beállítások fülön be kell állítani a Járulék fizetési mód parméternél, hogy minimálbér vagy garantált bérminium alapján kell legalább a járulékokat megfizetni.

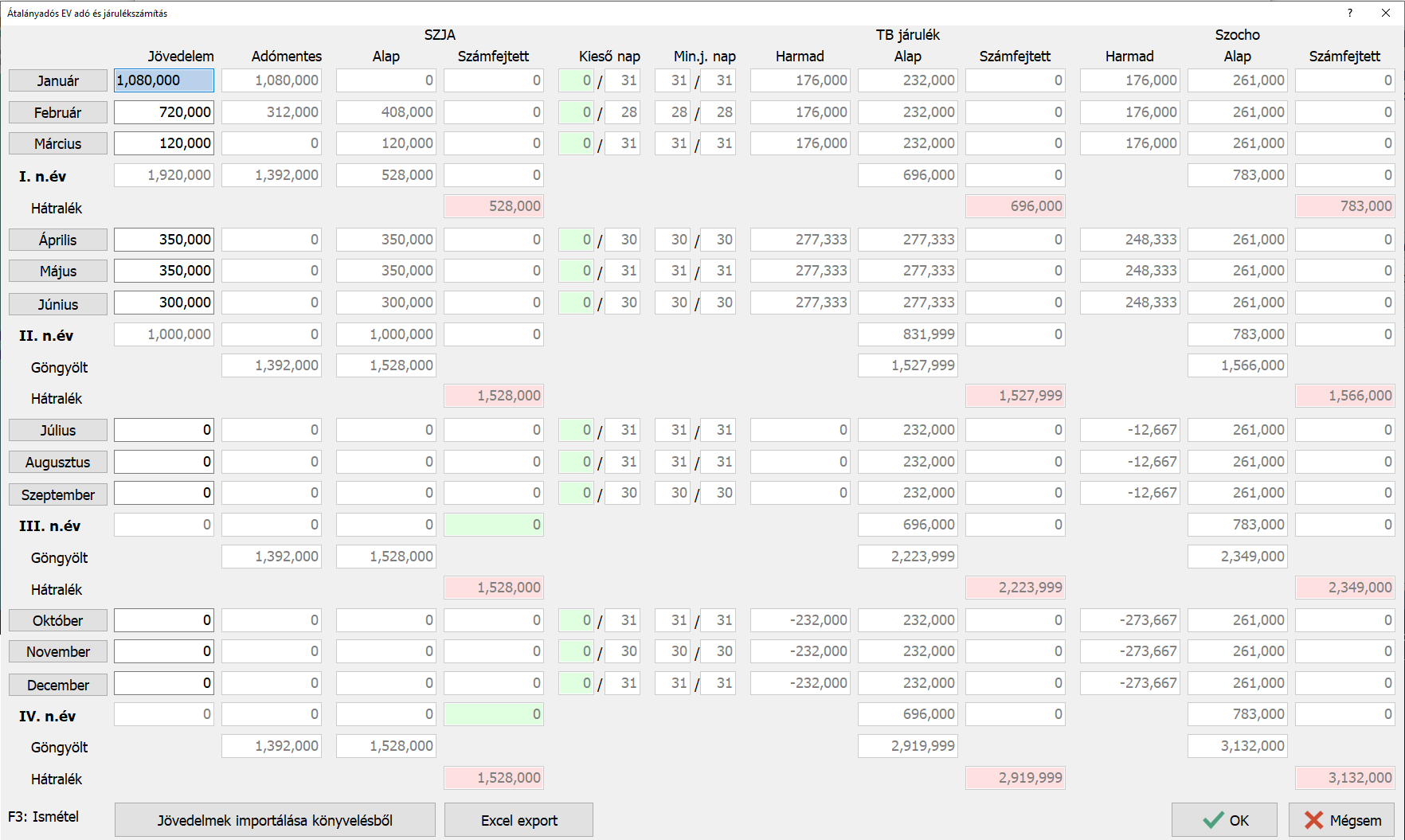

Az Szja és járulék beállítások fülön, az Átalányadós EV jövedelmek gombnál lehet megadni a átalányadózó egyéni vállalkozó jövedelmeit.

A jövedelmeket át lehet importálni a TAXA egyszeres könyvviteli programból a Jövedelmek importálása könyvelésből gomb segítségével.

A TAXA egyszeres könyvviteli programból a munkaszámoknál van lehetőség jelölni, hogy az adott munkaszámra könyvelt tétel ne legyen figyelembe véve, mint átalányadós bevétel.

2023.09.01 hatálybalépés dátummal változott a Tbj. 31.§-a, mely szerint a biztosítás szünetelése alatt a szünetelést megelőzően fennálló biztosítással járó jogviszony alapján kifizetett (juttatott), megszerzett járulékalapot képező jövedelmet (ideértve az olyan bevételt, amelyből jövedelmet kell megállapítani) úgy kell figyelembe venni, mintha annak kifizetésére, megszerzésére a szünetelés kezdő napját megelőző napon került volna sor.

Az Szja és a Tbj. törvény eltérő rendelkezései miatt, ezeket a jövedelmeket nem tudja a bérszámfejtő program a kifizetést megelőző időszakra importálni, ezért ilyen esetben a jövedelem összegét kézzel kell a megfelelő hónapban módosítani.

Kézi rögzítés esetén arra kell figyelni, hogy ebbe a táblázatban a jövedelem adatokat kérjük be, tehát a bevételt csökkenteni kell a költséghányaddal, és a tényleges jövedelem összegeket kell felrögzíteni havonta.

A táblázatot excel formátumban menteni is lehet.

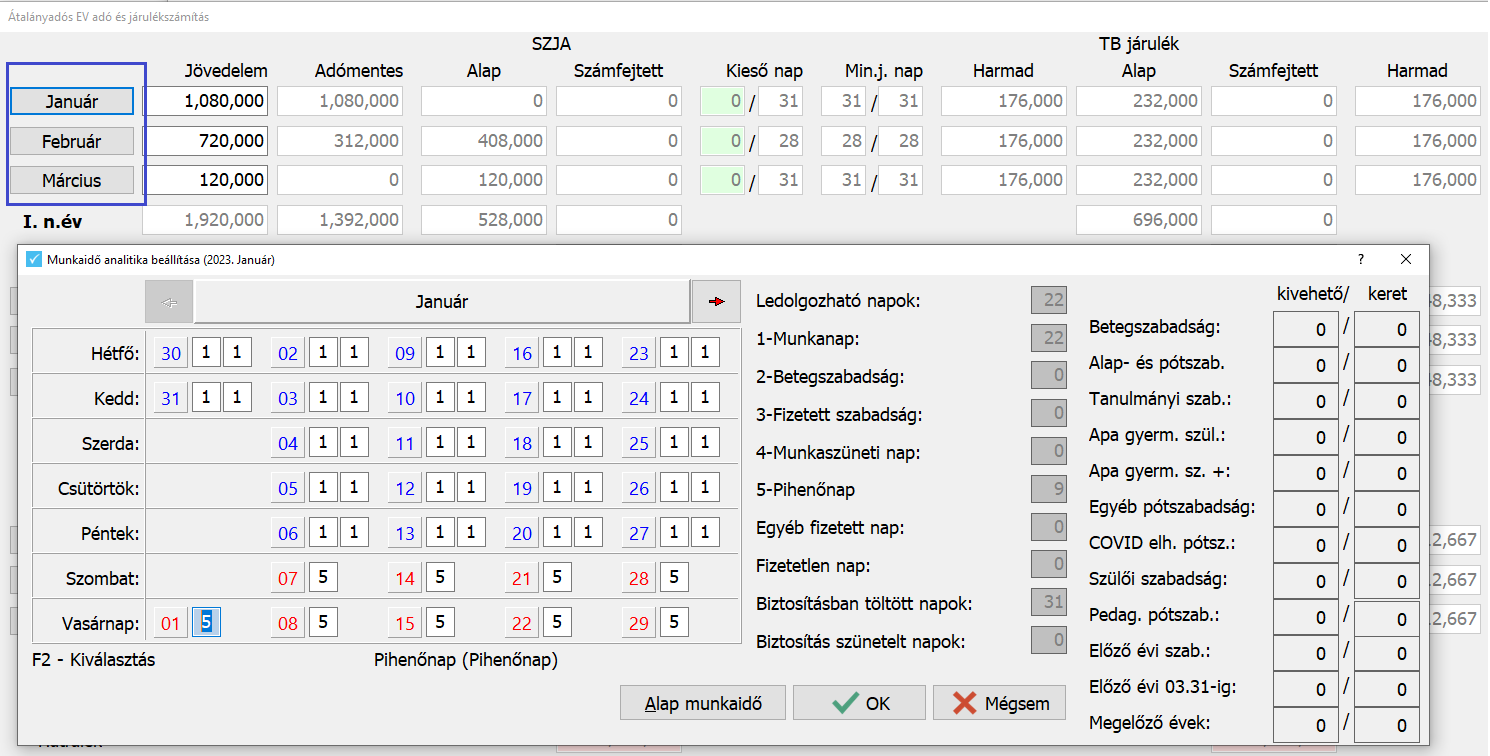

Munkaidő analitika

Az Szja és járulék beállítások fülön, az Átalányadós EV jövedelmek gombnál, a hónap nevére kattintva lehet megadni az átalányadózó egyéni vállalkozó idő adatait, a kieső időket, például a táppénzes napokat.

A munkaidő analitikában megadott kieső időket figyelembe veszi a bérszámfejtő program a járulékalap és szociális hozzájárulási alap megállapításakor, ha azokat a minimum járulék megállapítás szabályai szerint kell megállapítani.

Amennyiben az adóköteles jövedelem magasabb, mint a minimum járulékfizetési alap, akkor a kieső idők nem arányosítják a TB járulék és a szociális hozzájárulási adó alapját.

Az adó- és járulékszámítás szabályai

Az átalányadós EV adó és járulékszámítás táblázatban, a bérszámfejtő program megállapítja az adómentes és adóköteles jövedelem összegét, a TB járulék alapját és a szociális hozzájárulási adó alapját.

Az adóelőleg alapja továbbra is az adott havi adóköteles jövedelem. Az adóköteles jövedelem, az adómentes jövedelem határ felett azaz, a minimálbér 12-szeresének a fele felett, 2024-ben 1.600.800 ft felett keletkezik.

A TB járulék alapja és a szociális hozzájárulási adó alapja esetében, a számítás az előző évekhez képest úgy változott, hogy a negyedéves adatokból kiindulva kell megállapítani a negyedéves TB járulék alapot és szocho alapot és ezt kell arányosan elosztani a hónapok között.

EU tagállamban illetőséggel rendelkező egyéni vállalkozó

A 2024-es programban, a Személyi adatok menüpontban, a Foglalkoztatási adatok fülön, lehetőség van jelölni az egyéni vállalkozónál az EU-s tagállamban illetőséggel rendelkező magánszemély paramétert.

Az Szja és járulékbeállítások fülön, hogy Magyarországon adózó, járulékmentes jövedelem paraméter jelölése esetén nem fog a bérszámfejtő program TB járulékot számolni, számfejteni. Ha szociális hozzájárulási adó fizetési kötelezettség sem áll fenn, akkor ugyanitt a Szocho mentes is paramétert is jelölni szükséges, így nem fog a bérszámfejtő program szochot sem számolni.

Ha sem TB járulék, sem szocho fizetési kötelezettség nem áll fenn, akkor nincs szükség 2458 adatszolgáltatás készítésére.

Azonban, ha ha negyedév közben történik a változás (biztosított lesz az egyéni vállalkozó), akkor a Személyi adatokban, az új jogviszony rögzítése és az adatok megadása, számfejtése után, majd fokozottan kell figyelni az adatszolgálatást, hogy hogyan fogadja azt el a 2458 nyomtatvány.

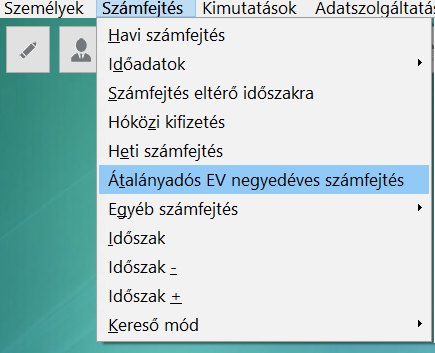

Számfejtés

Az átalányadózó egyéni vállalkozó számfejtése negyedévente, a negyedév utolsó hónapjában történhet a “Számfejtés ” / “Átalányadós EV negyedéves számfejtés” menüpontban.

A menüpont használatakor, a bérszámfejtő program annyi számfejtést készít adott negyedéven belül, ahány hónapban az átalányadózó egyéni vállalkozó jogviszonya él. Tehát teljes negyedév esetén 3 darab számfejtés készül, a személyi adatokban lévő átalányadós EV adó és járulékszámítás táblázatban lévő adatok szerint.

A számfejtéseket a “Számfejtés ” / “Kereső mód” / “Személy szerint” menüpontban lehet a legegyszerűbben megtekinteni és ellenőrizni.

Adatszolgáltatás – 2458

Az “Adatszolgáltatás ” / “Negyedéves adatszolgáltatások” / “2458 (Átalányadó)” menüpontban készíthető el a szokásos módon a negyedéves 58-as adatszolgáltatás, melyet az “Adatszolgáltatás ” / “Elektronikus (ÁNYK-n keresztül)” menüpontban lehet átimportálni az ÁNYK programba.

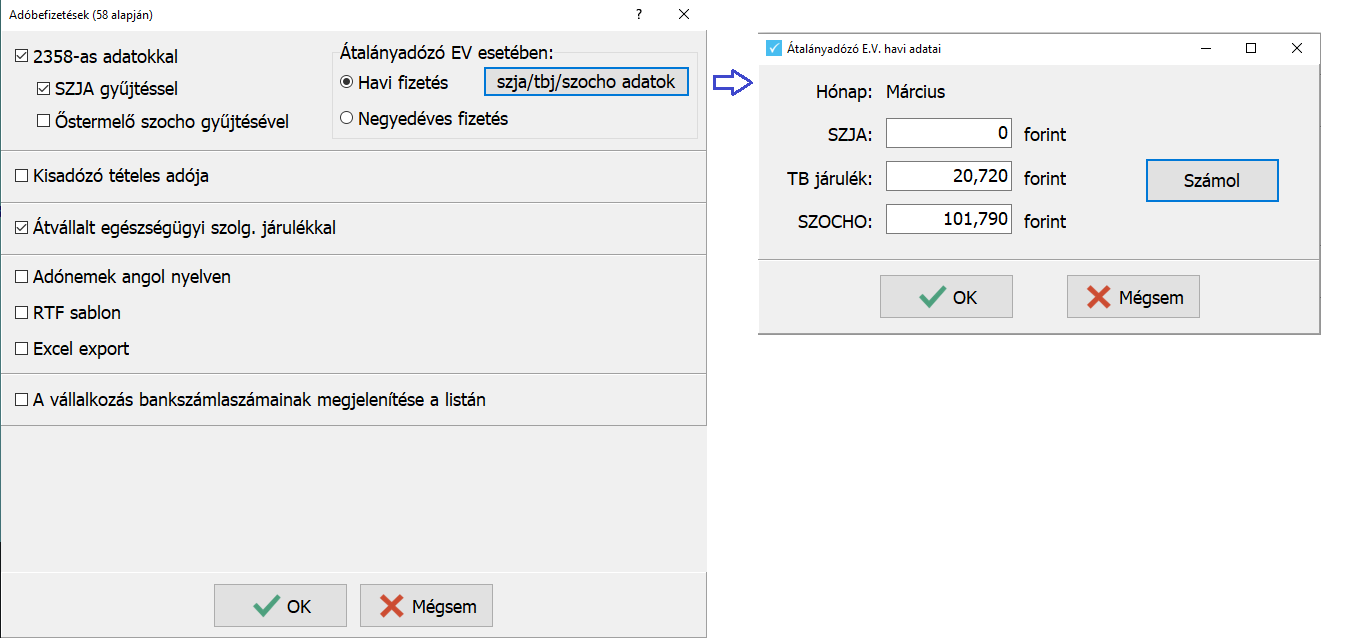

Adóbefizetések lista

A “Kimutatások ” / “Havi listák” / “Utalás listák” / “Adóbefizetések (2458 alapján)” készíthető el a 2458 adatszolgáltatás alapján az adóbefizetések lista.

Alapértelmezetten negyedévente állapítja meg a bérszámfejtő program az utalandó adókat és járulékot.

Amennyiben havonta fizeti az egyéni vállalkozó az adókat és a járulékot, akkor havi fizetést jelölve, a Számol gombra kattintva, a bérszámfejtő program kiszámolja, hogy még mennyit kell fizetni erre a negyedévre, figyelembe véve a korábbi hónapokban megadott adók és járulék összegét.

Jogviszony változás

Abban az esetben, ha az egyéni vállalkozó jogviszonya változik főállású egyéni vállalkozó főállás melletti vagy nyugdíjas lesz, akkor meg kell szüntetni a jogviszonyt és új jogviszonyként kell felrögzíteni a változást. Ebben az esetben mindkét jogviszonyában külön-külön rögzíteni kell az adott időszak jövedelmeit a Személyi adatokban az Szja és járulék beállítások fülön, az Átalányadós EV jövedelmek gombnál.

Ha a TAXA egyszeres könyvviteli programból kerülnek át importálással az adatok, akkor hóközi jogviszony változás esetén mindkét jogviszonyba a pénzforgalmi teljesítésnek megfelelően kerülnek át jövedelmek.

A számfejtést is külön-külön el kell készíteni mindegyik jogviszonyban jogviszony változása esetén.

Soron kívüli adatszolgáltatás

Nyugdíjazás esetén bevallás típusa: N

Nyugdíjazás esetén, a nyugdíjas jogviszony rögzítése és a negyedéves számfejtés elkészítése után, a nyugdíjazás napjáig elkészíti a bérszámfejtő program a 2358 adatszolgáltatást, jelölve a 2458 adatszolgáltatás főlapján, a Bevallás típusa mezőben, az N – átalányadózó egyéni vállalkozó, mezőgazdasági őstermelő öregségi nyugdíj megállapítása iránti igény benyújtása paramétert.

Szüneteltetés esetén a bevallás elkészítése

A tevékenység szüneteltetését a Cégadatokban, a Könyvvezetés, adózás fülön, a Vállalkozás jellege mezőben lehet rögzíteni, amit a bérszámfejtő program át tud venni a munkaidő analitikába.

A tevékenység szüneteltetése esetén, a 2458 adatszolgáltatást teljes negyedévre készíti el a bérszámfejtő program, a 2458-02-es lapon jelölve a szünetelés időszakát.

2023. 08. 31-én változott az 58-as adatszolgáltatás, mely szerint már nem kell soron kívüli bevallást (S) jelölni az adatszolgáltatás előlapján, a Bevallás típusa mezőben.