Érvényességi dátumok

Demó verzió érvényessége: 2020.02.29.

Regisztrált verzió érvényessége könyvelő programok: 2020.08.31.

Regisztrált verzió érvényessége bérszámfejtő program: 2020.09.15

Regisztrált verzió érvényessége számlázó programok: Nincs időkorlát

Program verzió érvényessége: 2020.08.31

- 736/00 Munka-rehab./fejlesztési foglalkozt. díj jogcím kezelésének módosítása

- TB törvény változásai – videó

- 2008-as, 2058-as, 2008INT adatszolgáltatások nem érhetőek el július hónaptól

- Fizetés nélküli szabadság – Veszélyhelyzet (J-T)

- KIVA alapba a SZÉP kártya béren kívüli juttatás

- TB tövény 07.01-től

- TB járulék 18,5%

- Új adónemek

- Egyéni és társas vállalkozó minimum járulékalapja

- Kiegészítő tevékenységet végző egyéni és társas vállalkozó kötelezettség változása

- Nyugdíjasok járulékfizetési kötelezettségének változása

- T1041 – nyugdíjasok kijelentése

- Felszolgálási díj járulékalapot képező jövedelem

- Magyarországon nem adóztatható jövedelem esetén a járulékalap

- Biztosított mezőgazdasági őstermelő járulékalapja

- Munkaviszonyban foglalkoztatott biztosított minimum járulékalapja

- Családi járulékkedvezmény

- Átmeneti szabályok

- Szociális hozzájárulási adó mértékének változása

- Egyszerűsített közteherviselési hozzájárulás (EKHO) mértékének változása

736/00 Munka-rehab./fejlesztési foglalkozt. díj jogcím kezelésének módosítása

A program korábbi verziója a 736/00 Munka-rehab./fejlesztési foglalkozt. díj jogcímből nem vonta le a 10% nyugdíjjárulékot július hónaptól, ezt módosítottuk a programban. Ha ilyen jogcímre számfejtettek, akkor ellenőrizzék számfejtésüket.

TB törvény változásai – videó

Az alábbi elérhetőségen megtekinthető a TB törvény változásairól készült videónk.

2008, 2058, 2008INT adatszolgáltatások nem érhetőek el július hónaptól

A 2008, 2058, 2008INT adatszolgáltatások ÁNYK verziójának megjelenéséig, azok nem készíthetőek el a Novitax bérszámfejtő programban.

Az elérhetőségüket jelezni fogjuk e-mail-ben ügyfeleinknek.

Fizetés nélküli szabadság – Veszélyhelyzet

A fizetés nélküli szabadságok közül, a veszélyhelyzet (J-T) június 17-éig választható a hatályos jogszabályok szerint. Eddig az időpontig van átvállalási kötelezettsége a munkáltatónak. Amennyiben már későbbi időszakra is van rögzítve ezzel a kóddal fizetés nélküli szabadság, arra a 2008M gyűjtése hibát ad és a javítás nélkül nem engedi a 08-as adatszolgáltatás elkészítését.

KIVA alapba a SZÉP kártya béren kívüli juttatás

A SZÉP kártya béren kívüli juttatás után nincs szocho megállapítási és fizetési kötelezettség 2020.04.22 – 2020.12.31 között. Viszont a KIVA törvény nem tartalmaz ilyen módosítást, így a KIVA alapba bele kell számítani a SZÉP kártyák összegét ez időszak alatt is, amit a bérszámfejtő program így is kezel.

Ennek megfelelően, ha a kettős könyvviteli programunkat is használják, akkor a friss verzió használata mellett gyűjtsék fel újra az adatokat a kettős könyvviteli programban.

TB törvény 07.01-től

TB járulék 18,5%

A 2020.07.01-től hatályos új TB törvény [2019. évi CXXII. törvény (új Tbj.)] alapján, a biztosított, minden jogviszonyában 18,5% társadalombiztosítási járulékot fizet. Ez vonatkozik az egyéb jogviszonyban foglalkoztatottakra is, tehát például a megbízási szerződéssel foglalkoztatott biztosított is 18,5% Tb járulékot fizet.

Ezt a társadalombiztosítási járulékot külön adónemen kell nyilvántartani és egy új számlaszámra kell megfizetni.

A törvényben meghatározott ellátások után, álláskeresési támogatásban részesülő személy, az egyházi szolgálati viszonyban álló egyházi személy, és a szociális szövetkezetben tagi munkavégzéskeretében munkát végző tag biztosítottak esetében, megmaradt a 10% nyugíjjárulék fizetési kötelezettség.

Az átmeneti szabályok miatt a korábbi járuléknemek sem szűnnek meg.

Új adónemek

406 – NAV Társadalombiztosítási járulék magánszemélyt, őstermelőt, egyéni vállalkozót, kifizetőt terhelő kötelezettség beszedési számla

10032000-06055802

407 – NAV Biztosítottaktól levont társadalombiztosítási járulék beszedési számla

10032000-06055819

408 – NAV Egészségügyi szolgáltatási járulék beszedési számla

10032000-06055826

Egyéni és társas vállalkozó minimum járulékalapja

Egyéni és társas vállalkozók esetében a minimálbér, vagy a bérminimum lesz a járulékfizetés alapja, megszűnik a korábbi szorzó használata.

A szociális hozzájárulási adó törvényben megmarad 112,5%, mint adóalapot növelő szorzó.

Kiegészítő tevékenységet végző egyéni és társas vállalkozó kötelezettség változása

A kiegészítő tevékenységet végző egyéni és társas vállalkozónak megszűnik a korábbi egészségügyi szolgáltatási járulék és nyugdíjjárulék fizetési kötelezettsége.

Nyugdíjasok járulékfizetési kötelezettségének változása

2020.07.01-től már nemcsak a munkaviszonyban lévő nyugdíjas nem fizet járulékot, hanem a megbízási vagy egyéb jogviszonyban lévő foglalkoztatott, és a kiegészítő tevékenységet folytató egyéni és társas vállalkozó sem.

Ekho szerinti adózás esetén, nyugdíjas foglalkozatott esetén az ekho mértéke 9,5%.

T1041 – nyugdíjasok kijelentése

Az “Adatszolgáltatás ” / “Bejelentőlapok” / “Nyugdíjas egyéb jogviszonyosok kijelentése a biztosításból” menüpontban elkészíthetőek és átimportálhatóak az ÁNYK programba az egyéb jogviszonyban foglalkoztatott nyugdíjasok biztosításból való kijelentése.

Felszolgálási díj járulékalapot képező jövedelem

A felszolgálási díjat 2020.07.01-től már nem terheli vállalkozás által fizetendő 15% nyugdíjjárulék, viszont járulékalapot képez, tehát a biztosítottól le kell vonni a 18,5% TB járulékot.

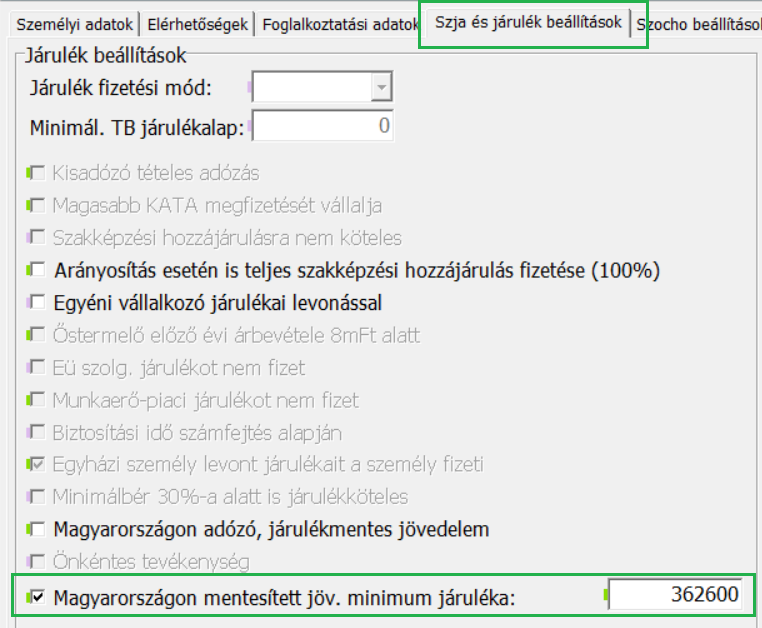

Magyarországon nem adóztatható jövedelem esetén a járulékalap

Magyarországon nem adóztatható jövedelem esetén a járulékalap minimum a tárgyévet megelőző év július hónapjára a KSH által közzétett átlagkereset, ami 2019-ben 362.600.- volt.

Abban az esetben ha nem teljes hónapban állt fenn a jogviszony, vagy a kiküldetés, illetve jövedelemmel el nem látott időtartam is van a hónapban például betegség miatt, akkor a tevékenység ellenértékeként a tárgyhónapban megszerzett tényleges jövedelem lesz a járulékalap.

2020. július 1-étől, a személyi adatokban, az Szja és járulék beállítások fülön be kell pipálni, hogy „Magyarországon mentesített jöv. minimum járuléka”. A program a törvényben előírt 362.600.- forintot fogja megajánlani a paraméter melletti mezőben, mely összeg átírható.

A számfejtéskor, a személyi adatokban megadott összeget fogja a program a Tb járulék és a szociális hozzájárulási adó alapjának tekinteni.

Biztosított mezőgazdasági őstermelő járulékalapja

A biztosított mezőgazdasági őstermelő is 18,5% TB járulékot fizet a minimálbér 92%-a után. A kistermelő (tavalyi évben 8 mft árbevétel alatti) mezőgazdasági őstermelő az árbevétel 15%-a után fizeti meg a 18,5% TB járulékot.

Munkaviszonyban foglalkoztatott biztosított minimum járulékalapja – szeptember 1-jén lép hatályba!

Munkaviszony esetében a járulékalap havonta legalább a minimálbér 30%-a.

Amennyiben a tényleges jövedelem alapján nem éri a járulékalap a minimum összeget, a tényleges és minimum járulékalap közötti különbözet után a munkáltatót terheli a TB járulék megfizetése.

Családi járulékkedvezmény

A családi járulékkedvezény továbbra is érvényesíthető az új TB járulékből is. Általános esetben ez egyszerűsítést jelent, hiszen nem kell a járulékok sorrendjére figyelni az érvényesítéskor.

Akkor ha a munkavállaló GYED ellátás mellett végez munkát, akkor TB járulék és nyugdíjjárulék fizetési kötelezettséges is keletkezik. Ilyen esetben a családi járulékkedvezményt először a TB járulék terhére, majd a nyugdíjjárulék terhére is érvényesíti a bérszámfejtő program.

Átmeneti szabályok

Az átmeneti szabályok szerint, nem minden esetben lehet az új TB törvény szabályait alkalmazni és a TB járulékot vonni a foglalkoztatottól, hanem az alábbi két esetben még a 1997. évi LXXX Tbj törvény szabályai szerint, a “régi” járulékokra kell számfejteni.

- 2020. július 1-je előtt megszűnt biztosítási jogviszony esetén, arra utólag kifizetett, juttatott járulékalapot képező jövedelemet úgy kell figyelembe venni, mintha azt a jogviszony megszűnése napján kifizetették volna, tehát még a 1997. évi LXXX törvény rendelkezéseit kell alkalmazni.

- Ha a biztosítási jogviszony elbírálása utólag, 2020. június 30-a után történik, és a biztosítási jogviszony kezdete 2020. július 1 előtti, akkor a 2020. július 1 előtti időszakra még a 1997. évi LXXX törvény rendelkezéseit kell alkalmazni.

Ez azt jelenti, hogy a Novitax bérszámfejtő programban, azt az időszakot, amely 2020. július 1 előtti, a “Számfejtés ” / “Számfejtés eltérő időszakra” menüpontban június vagy korábbi hónapra kell számfejteni, a számfejtési képernyőn a pontos időszak megadásával.

Ha a kifizetés több hónapot érint, akkor minden esetben külön-külön számfejtésben kell a “Számfejtés ” / “Számfejtés eltérő időszakra” leszámfejteni a 2020. július 1-et megelőző és a 2020. június 30-at követő időszakokat.

Szociális hozzájárulási adó mértékének változása

2020.07.01-től a szociális hozzájárulási adó mértéke 15,5% lesz. A július 10-ig kifizetett de június hónapra elszámolt jövedelmek esetében még a korábbi 17,5% a szocho mértéke, de azoknál a juttatásoknál, ahol a kifizetés (utalás) dátuma számít, például SZÉP kártya, vagy pénztári hozzájárulás, ott a június havi bérrel együtt juttatott, de júliusban utalt összegeknél már a csökkentett 15,5% lehet a mérték.

SZÉP kártya esetében lehetőség van beállítani a feltöltés dátumát így a program automatikusan a megfelelő mértékkel állapíja meg a szociális hozzájárulási adót.

Pénztári hozzájárulás esetében javasoljuk, a juttatás következő hónapban, a hóközi számfejtés menüpontban történő számfejtését.

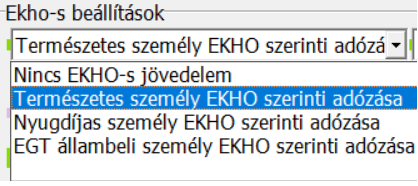

Egyszerűsített közteherviselési hozzájárulás (EKHO) mértékének változása

2020.07.01-től, a szocho változásával egyidejűleg 17,5% ekho mérték 15,5%-ra csökken.

A TB törvény változásai miatt, a nyugdíjas foglalkoztatott ekho mértéke 9,5%-ra csökken.

A változások miatt átalakítottuk a beállításokat a Személyi adatok menüpontban az Szja és járulék beállítások fülön.