HIPA az egyszeres könyvviteli programban

A Zárás/Bevallás menüpontban van lehetőség a “HIPA ” bevallás elkészítésére az egyszeres könyvviteli programban az alábbiak szerint:

Önkormányzatok és megosztás

A HIPA bevallás működtetéséhez Cégadatok, Könyvvezetés, Adózás lapfülön be kell állítani a székhely szerinti illetékes önkormányzatot, illetve a megosztás módját.

Amennyiben nincsenek telephelyek az adott vállalkozásban, úgy a “Nincs telephely” opciót kell választani. Ha van legalább egy telephely, akkor a megosztási mód helyes beállításán kívül ki kell tölteni a vállalkozási szintű személyi ráfordítás és/vagy eszközérték összegét, illetve ebből a székhelyre jutó személyi ráfordítás és/vagy eszközérték összegét.

A Cégadatok, Telephelyek fülön fel kell vinni a vállalkozás telephelyeit, és meg kell adni az adott telephely illetékes önkormányzatát, továbbá a telephelyre jutó személyi ráfordítás és/vagy eszközérték összegét.

Az adókulcsok tekintetében lényeges, hogy az új HIPA funkcióval előállított bevallás a NAV által karbantartott törzs alapján kezeli az adott önkormányzat esetében a hatályos adómértéket, míg a régebbi Iparűzési adó funkció a főmenüben beállított, és a Felhasználó által karbantartott törzsből gyűjti be az illetékes önkormányzat HIPA kulcs mértékét. Ennek a beállítását a főmenü, Egyéb, Önkormányzatok menüpontban találják, ahol kiválasztva az érintett önkormányzatot, lemódosítható az alapértelmezettként 2% adómérték.

Ügyintéző adatainak megadása:

A nyomtatvány 02. lap V. blokkjának 9-10-11. sorát a program feltölti a főmenü, Cégadatok, Képviselők lapfülön megadott ügyintézővel, és adataival.

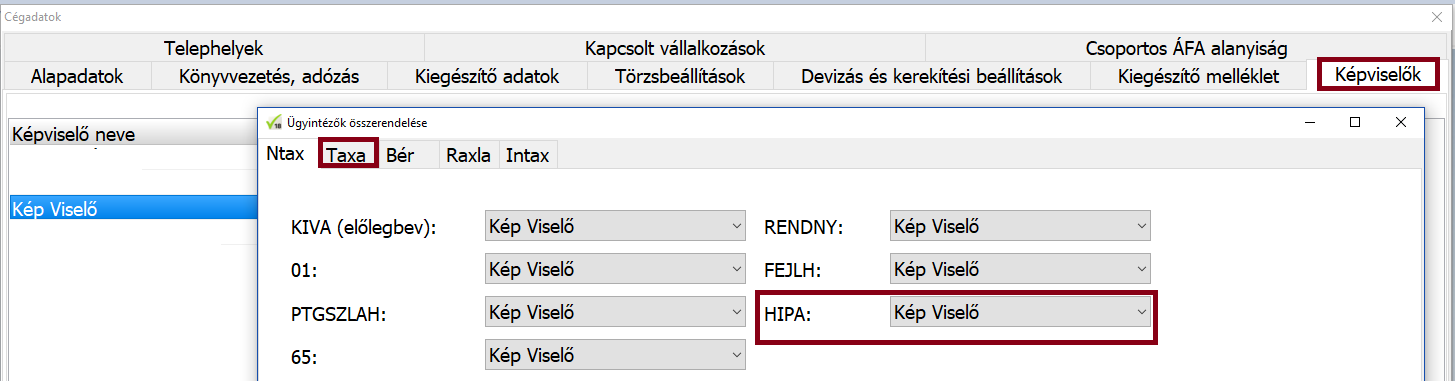

További feltétel, hogy az érintett ügyintéző (képviselő) a nyomtatványhoz hozzá legyen rendelve a főmenüben. A Képviselők lapfülön az Ügyintézők összerendelése funkcióval lehetséges.

- HIPA az egyszeres könyvviteli programban Képviselő

A KKV jelölés a bevallásban adható meg.

EGYSZERŰSÍTETT BEVALLÁS (8 MILLIÓ FT ALATT)

Készíthető „egyszerűsített bevallás (8 millió Ft alatt”), azaz az a Htv. szerinti vállalkozási szintű – éves nettó árbevétel 80%-a lesz a Htv. szerinti – vállalkozási szintű – adóalap.

Ellenőrző kérdésként 8 millió éves nettó árbevétel felett a „Valóban jogosult az egyszerűsített adómegállapításra?” figyelmeztető kérdés jelenik meg, melyre „Igen” válasz esetén az éves nettó árbevétel nagyságától függetlenül az adó megállapítása az egyszerűsített módszerrel történik.

KATÁS VÁLLALKOZÁSOK IPARŰZÉSI ADÓJA:

A katás vállalkozásoknak (akár évközben voltak katások vagy év elején vagy csak év végén) csak az egész évre tud a program az általános szabályok alapján vagy az egyszerűsített módon (8 millióig 80%) adót számolni.

A társas vállalkozások akik bejelentkeztek a kata hatálya alá és egyszeres könyvvitelt vezetnek szintén nem kezelődik az iparűzési adó számítás.

Pld:

2013.01.01.-06.30. tao

2013.07.01.-09.30. kata (nem jelentkezett be tételes-re)

2013.10.01.-12.31. tao

Mind a három időszak külön állományként kezelődik. Az év eleji és végi tao-s időszakok a NTAX-ban , az év közepén lévő katás időszak pedig a TAXA-ban. A program így nem tudja az adót meghatározni. Pontosabban csak a TAXA-ban könyvelt időszak adataiból számítja az ipát az általános szabályok alapján vagy egyszerűsített módon.

A vegyes adózásokat a program nem tudja kezelni.

A speciális adózásoknál kérjük vegyék figyelembe a fent leírt gyűjtési módot és ha szükséges korrigálják. (Pld. árrés adózás!)

EGYSZERŰSÍTETT BEVALLÁS (ÁTALÁNYADÓZÓ)

Az átalányadózó vállalkozások jelölhetők, hogy egyszerűsített módszerrel szeretnék megállapítani adójukat.

A Htv. szerinti – vállalkozási szintű – éves nettó árbevétel egyenlő lesz az átalányadó szerinti jövedelemmel, és ennek 120%-a lesz a Htv. szerinti – vállalkozási szintű- adóalap .

ÚTDÍJ

Nem kerül begyűjtésre!

Menüpontok:

GYŰJTÉS:

Gyűjtés menüpontban megadható az önkormányzat, választható, hogy milyen adózást választ a vállalkozó. Az egyéb adatoknál az időszakot, jelleget , dátumot, helységet, előlegre vonatkozó információkat adhat meg a felhasználó.

Ha a nyomtatvány lapjai megjelennek elsőként – és minden könyvelésben történő változtatás után – a Gyűjtést kell futtatni. Ekkor az alapadatokat ki tudjuk tölteni, illetve a korábban bevitt adatokban változtatást érvényesíthetünk.

A nyomtatvány az ÁNYK-hoz hasonlóan rózsaszínnel jelöli a számított (vagy más lapról másolt) sorokat, ezekbe nem írhatunk.

A begyűjtött adatok átírhatók, menthetők, (visszatölthetők) illetve átadhatók az ÁNYK programba.

Szerkesztés/Bevallás visszatöltés: A legutolsó mentett állapotú bevallást itt lehet visszatölteni

Szerkesztés/Mentés: A Felhasználó ezzel a funkcióval mentheti el a nyomtatványt.

Szerkesztés/Bevallás kiürítés: Az adott önkormányzathoz tartozó bevallás adatainak törlése

Adatok átadása az ÁNYK programnak: ÁNYK-ba történő átadás

- Begyűjtésre kerülő adatok:

A Törzsadatok/Saját jogcímek beállításainál alapból jelölve van, hogy az egyszeres program, mely sorhoz milyen adatokat gyűjt.

Ezt a kezelő átállíthatja.

A Htv. Szerinti – vállalkozási szintű – éves nettó árbevétel:

101, 103-107, 110-115, 118-123, 149.

Eladott áruk beszerzési értéke:

276, 278-280, 282.

Közvetített szolgáltatások értéke:

288

Anyagköltség:

236-238, 242. Non profit szervezeteknél a 239-240 jogcímek is gyűjtésre kerülnek.

KÉSZLET KORREKCIÓ:

Az egyszeres/pénzfogalmi könyvvitel sajátossága miatt az eladott áruk beszerzési értéke és az anyagköltség a nyitó és záró készletek kifizetett értékével korrigálásra kerül.

A nyitó készleteket a Nyitás/Nyitókészlet, a záró készletek értékét a Nyitás/Zárókészlet menüben adhatja meg a kezelő az alábbi bontásban.

„ANYAGBESZERZÉSRE ILL.ELADOTT ÁRURA FORDÍTOTT KIADÁS, CSÖKKENTVE A KIFIZETETT KÉSZLET LELTÁR SZERINTI ZÁRÓ ÉRTÉKÉVEL, NÖVELVE A KIFIZETETT KÉSZLET LELTÁR SZERINTI NYITÓ ÉRTÉKÉVEL!!!”

(03-01. VII. 2., 4.sor)

A speciális adózásoknál kérjük vegyék figyelembe a fent leírt gyűjtési módot és ha szükséges korrigálják. (Pld. árrés adózás!)

A vegyes adózásokat a program nem tudja kezelni.

Előírások rögzítése: Bizonylatok/Adószámla menüpontban. (80001)

Befizetések rögzítése: 346 1 jogcímre.