Ha az egyéni vállalkozó továbbra is megfelel (a legkisebb gazdasági teljesítményű, saját termékeikkel, szolgáltatásaikkal közvetlenül a lakosságot kiszolgáló egyéni vállalkozás) az új jogszabály előírásainak, akkor továbbra is lehet kisadózó.

2022. évi XIII. tv. a kisadózó vállalkozások tételes adójáról

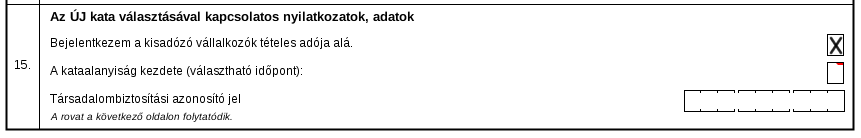

A régi katv. megszűnése után , mivel ez egy új adónem így a 22T101E nyomtatványt a vállalkozónak be kell adnia.

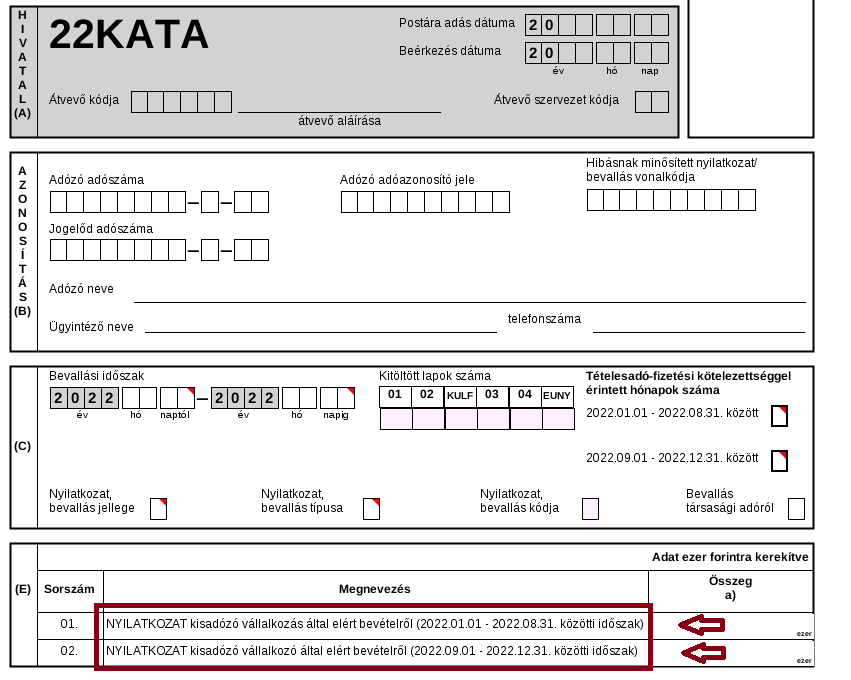

Bevallások

A régi kisadózó időszakról be kell nyújtania a 22KATA bevallást .

Időszak: 2022.01.01.-2022.08.31.

Határidő: 2022.09.30.

A nyitott bevételeket befolytnak kell tekinteni.

Az új katás időszakról egy külön nyomtatványt kell majd benyújtania.

Időszak: 2022.09.01.-2022.12.31. (Ha év végéig kisadózó marad.)

Határidő: 2023.02.25.

Fontos feltételek

Kizárólag magánszemélyekkel szerződhet a továbbiakban.

Nem lehet foglalkoztatási jogviszonya.

(Kivétel a taxisok!)

Adó mértéke egységesen 50.000Ft/hó. Nincs lehetőség emelt összegű adót fizetni.

Havi árbevételi határ 1.500.000Ft/hó.

Felette 40% adó továbbra is van.

Figyelem! Az áfa alanyi mentesség határa továbbra is 12 millió forint!

Iparűzési adó

Ha továbbra is az évi 50.000Ft adót szeretné fizetni, akkor azt az önkormányzat felé jeleznie kell.

Egyszeres programmal kapcsolatos információk!

A kisadózó tételes adó kilépés dátumát nem kell tölteni, ha feltételeknek megfelel és az új jogszabály alapján is kisadózó lehet.

Bevételi határok

A bevételi határoknál a program akkor kezeli a havi 1 illetve 1,5 millió forintos határt helyesen, ha a kisadózásba való be- és kilépés dátuma helyesen töltve van, vagy helyesen üres.

A program a kisadóz 40%-os adójának számítását már 1 illetve 1,5 millió forint/hó figyelembe vételével végzi, ha a felhasználó helyesen adja meg a kata belépés és kilépés dátumát.

Példák:

Első:

Kisadózás belépés dátuma 2019.01.01. Kilépés dátuma: 2022.07.31.

Ebben az esetben ha nem volt további kieső időszak, akkor az adómentes határ 7*1 millió forint.

Második:

Kisadózás belépés dátuma 2019.01.01. Kilépés dátuma: 2022.08.31.

Ebben az esetben ha nem volt további kieső időszak, akkor az adómetes határ 8*1,5 millió forint.

Harmadik:

Kisadózás belépés dátuma 2019.01.01. Kilépés dátuma: 2022.10.31.

Ha sem a régi katv. hatálya alatt, sem az új alatt nem volt kieső időszak, akkor a régi katv. hatálya alatt a program 8*1,5 millió forint, az új katv. hatálya alatt 2*1,5 milliós határral számol.

2022.09.30-ig el kell készíteni a záró bevallásokat a 2022.01.01.-2022.08.31-i időszakról. A program az adózási mód változás miatt nyitott (nem kifizetett) bevételeket (teljesítési dátum figyelembe vételével) is figyelembe veszi!

A jogcímek a programban nem változtak az új adó szempontjából.

Ha olyan bevételt könyvel a felhasználó, amely nem számít bevételnek, azt javasoljuk a 125 “Kata alapba be nem számító bevétel” jogcímre könyvelni. (Folyószámlásan is lehet könyvelni!)

További nem kisadózó bevétel jellegű jogcímek:

125,138,141,150,151,152,153,154,155,156,157,158,159,162,163,165,166,167,196,

219,221,226,483,484,485,486,487,489,511,512

Mi számít bevételnek?

Áfás egyéni vállalkozónál értelemszerűen a nettó érték számít bevételnek.

Mind a többi egyéni vállalkozói adózási módnál (átalány, vszja) a kiegyenlített számlák/tételek számítanak bevételnek.

Az áfa részre természetesen az általános forgalmi adó jogszabály vonatkozik.

Bér programmal kapcsolatos információk kisadózóknak

KATA közteher megfizetése szeptember hónaptól

Az új KATA törvény egyik változása, hogy a KATA közterhet, akkor is meg kell fizetnie az egyéni vállalkozónak, ha egész hónapban kieső ideje (táppénz) volt, de a vállalkozásnak volt bevétele.

A személyi adatokban, az Szja és járulékbeállítások fülön jelölhető havonta, hogy NINCS! bevétele adott hónapban a vállalkozásnak.

Azok az egyéni vállalkozók akik a régi jogszabály szerint voltak kisadózók, majd átléptek átalányadózás alá és utána az új jogszabály szerint tárgyéven belül ismét a kisadózást választották az alábbiak szerint használhatják az egyszeres könyvviteli programot.

Pld.

2021.10.01.-2022.08.31. kisadózás régi jogszabály alapján

2022.09.01.-2022.10.31. átalányadózás

2022.11.01.-2022.12.31. kisadózás új jogszabály alapján

A program a kisadózást csak abba az esetben tudja egy állományban kezelni, ha a kezdete a régi jogszabály alapján keletkezett és 2022.09.01-től folyamatosan az új szerint is tart. (Esetleg tárgyéven belül átlépés vszja vagy átalány alá.)

Készítsenek telephelyi mentést. Így két állomány lesz.

Az egyikben tudják kezelni a régi kata és átalányadózó időszakot.

A másik állományban pedig az új katás időszakot. (Esetleg új katás időszakból éven belüli kilépésnél a vszja-s időszakot még.)

Az eszközöket, veszteségeket, nyitó folyószámlákat, adószámlát kézzel kell korrigálni.