Közösségi alanyi adómentesség szabályai

Az az adóalany, akinek (amelynek) székhelye belföldön van, ennek hiányában lakóhelye van belföldön, jogosult adómentességet választani a Közösség azon másik tagállamában, amely biztosítja a tartalmában a Héa-irányelv 284. cikkének megfelelő adómentesség alkalmazását.

Belföldi adóalany más tagállamban választott adómentessége

Az adómentesség választásának feltétele:

- sem a tárgy naptári évet megelőző naptári évben ténylegesen, sem a tárgy naptári évben ténylegesen az adóalany göngyölített uniós árbevétele nem haladja meg a 100 000 eurót és

- az érintett tagállamban a göngyölített tagállami árbevétele nem haladja meg az érintett tagállam által alkalmazott adómentességi árbevételi értékhatárt.

Azok a Közösség más tagállamában székhellyel rendelkező adóalanyok, akik (amelyek) 2024-ben alanyi adómentes adóalanyként jártak el Magyarországon, és 2025. január 1-jétől is alanyi adómentesként szeretnének eljárni, az átmeneti időre nyilatkozhatnak e szándékukról.

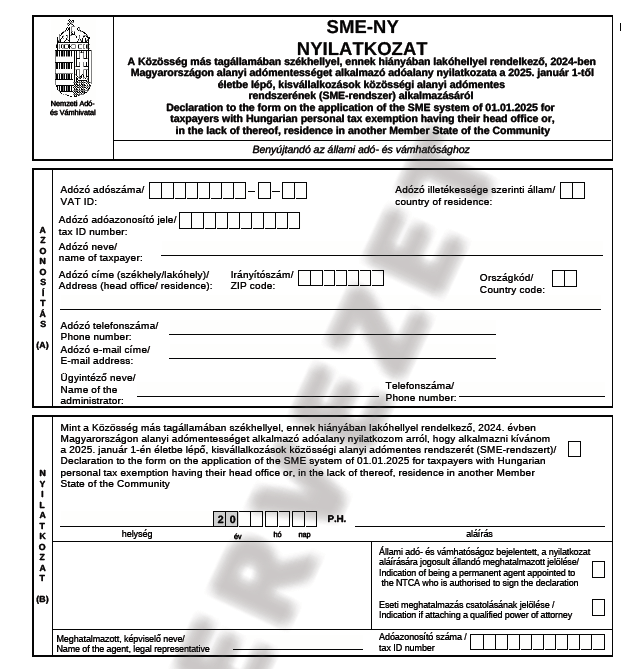

- SME-NY nyomtatvány (2024.12.31-ig)

- SME-ADAT adatszolgáltatás (2025.01.15-ig)

A program áfakód táblája hamarosan kiegészítésre kerül minden érintett tagállami csoportban egy közösségi alanyi mentességre vonatkozó saját áfakóddal.

Csak azon tagállamok esetében él a lehetőség, ahol a saját nemzetállami szabályozás ismeri az alanyi adómentesség fogalmát. Az alábbi oldalon elérhető ez az információ, illetve az is, hogy milyen egyedi szabályoknak kell megfelelni az adott tagállamra vonatkozó alanyi mentességi nyilatkozat esetén:

(az oldal folyamatosan frissül, ahogy a tagországok feltöltik a szükséges információkkal)

A közösségi alanyi mentességről szóló NAV tájékoztató (pdf):

Határon átnyúló alanyi mentesség