A Novitax bérszámfejtő program, jogviszonyokat, törzs jogcímeket tartalmaz, amelyek alapértelmezett be vannak paraméterezve. A paraméterezés azt jelenti, hogy a bérszámfejtő program alapértelmezetten kezeli a jogcímeket jogviszonyoknak megfelőlen, használhatóság, adó és járulék számítás szempontjából, továbbá a különböző adatszolgáltatásokban és kimutatásokon.

Jogviszonyok paraméterezése alkalmazás minősége alapján

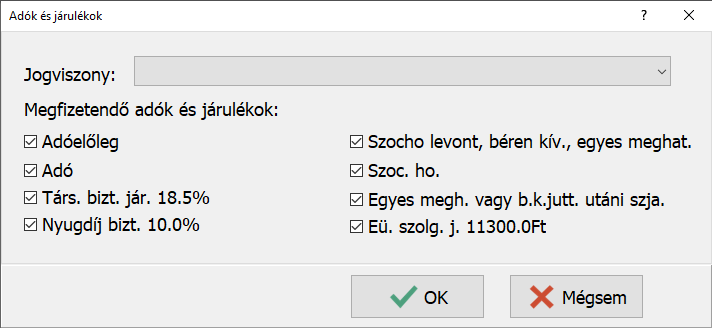

A felhasználó, az adó és járulék kezelés szempontjából tudja a jogviszonyokat illetve a jogcímeket paraméterezni.

A “Szerviz ” / “Jogviszonyok járulékai” menüpontban van lehetőség alkalmazás minősége kódhoz kapcsoltan paraméterezni a különböző adó- és járulék számítását.

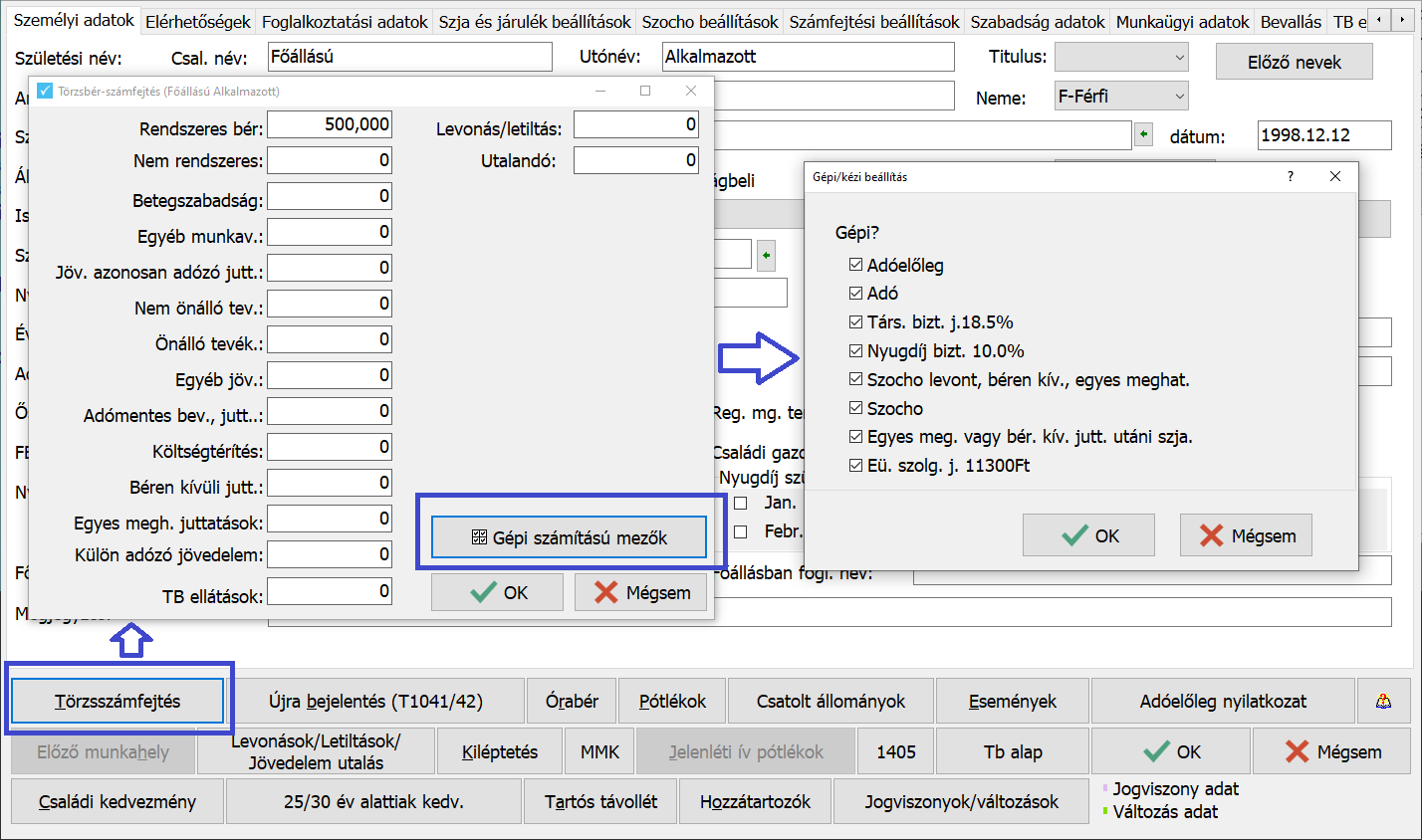

Személyenkénti adó és járulék kézire állítás

A “Személyek ” / “Személyi adatok” menüpontban, adott személyhez kapcsolódóan, a Törzsszámfejtés gombnál, a Gépi számítású mezők gomb segítségével van lehetőség az adók és járulékok kézi állítására.

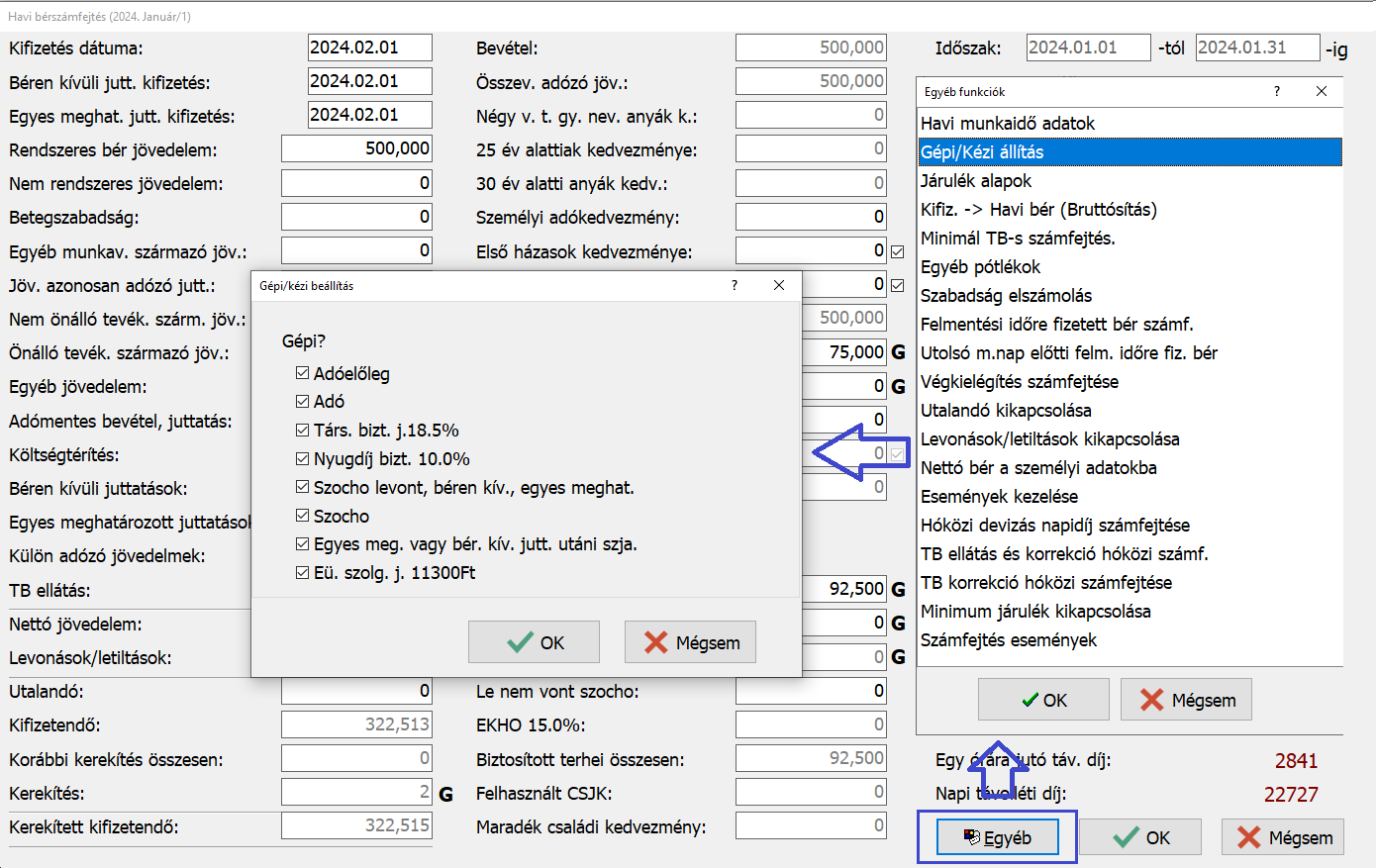

Számfejtésben adó és járulék kézire állítás

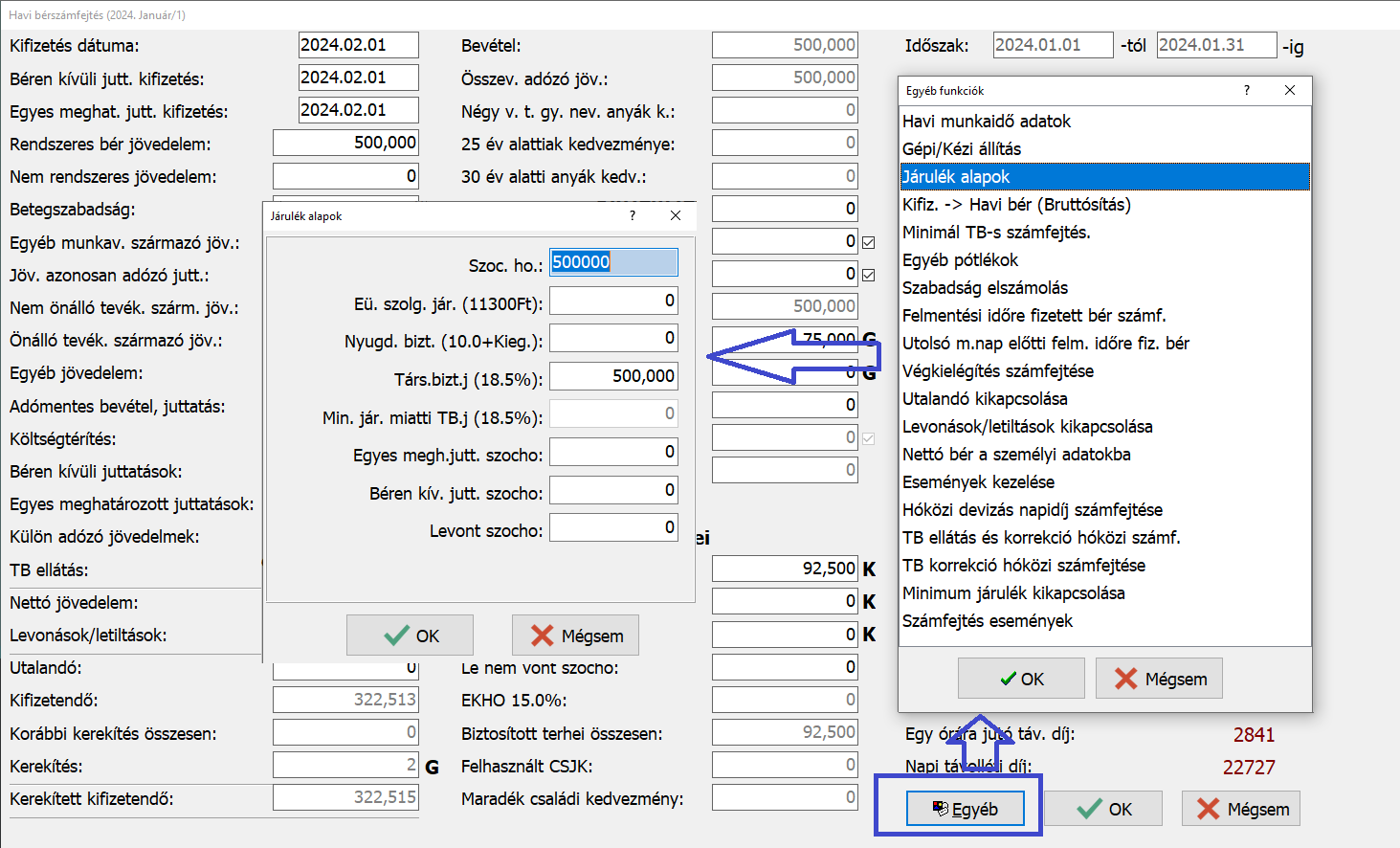

A számfejtésben is lehetőség van az adókat és járulékokat kézi számításra állítani.

Gépi – kézi állítás

Az adott adó és járulék kézire állítása után a Járulék alapokat lehet megadni, amiből a bérszámfejtő program megállapítja és számfejti az adó és járulék összegét.

Saját jogcímek létrehozása

A jogcímek alábonthatóak – a paramétereik megörökítésével – a “Törzsadatok ” / “Jogcímek” menüpontban.

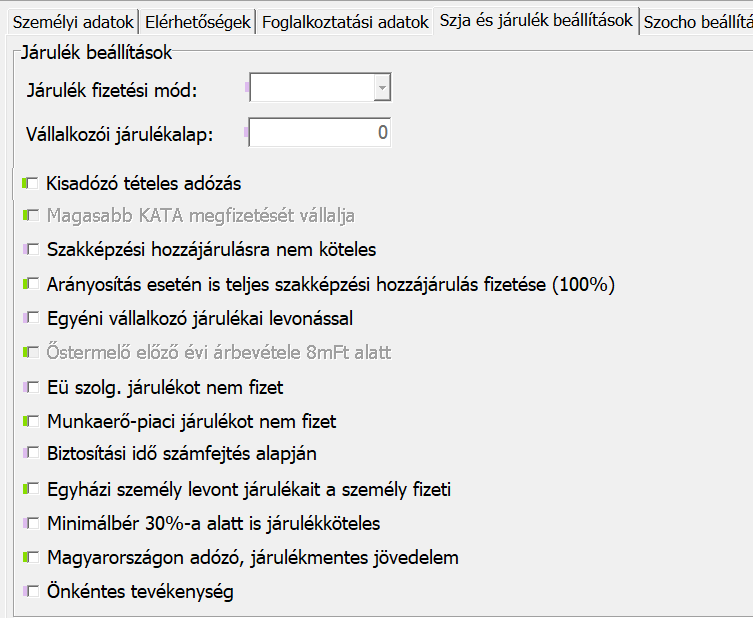

Speciális adó és járulék beállítások

- Járulék fizetési mód: minimum járulék fizetésére kötelezett egyéni vagy társas vállalkozó esetén, be kell állítani, hogy a minimálbér, vagy a garantált minimálbér (szakképzettséghez kötött tevékenység esetében) minimum járulék fizetés alapja.

- Vállalkozói járulékalap: a beállított járulékfizetési módnak megfelelően jelenik meg a mezőben a minimálbér, vagy a garantált bérminimum összege.

- Kisadózó tételes adózás: KATA választása esetén jelölendő

- Magasabb KATA megfizetését vállalja: a vállalkozó választása alapján , az aktuális, magasabb KATA összeget fizet meg.

- Szakképzési hozzájárulásra nem köteles: Speciális esetekben jelölendő, ha a jogszabály alapján az adott személy után, nincs szakképzési hozzájárulás fizetési kötelezettség.

- Arányosítás esetén is a teljes szakképzési hozzájárulás fizetése (100%): Speciális tevékenység esetén, van hogy a szakképzési hozzájárulást, csak a bevétel egy bizonyos százaléka alapján kell megfizetni. De az ilyen tevékenységek esetében is lehetnek olyan alkalmazottak, ahol mégis teljes szakképzési hozzájárulás fizetési kötelezettség terheli a vállalkozást. Náluk jelölendő ez a paraméter.

- Egyéni vállalkozó járulékai levonással: Az egyéni vállalkozó járuléka levonásra kerül a számfejtéskor.

- Őstermelő előző évi árbevétele 8mFt alatt: Ha az őstermelő bevétele előző évben 8 mft alatt volt, akkor jelölendő a paraméter, a kedvezőbb járulékfizetés érdekében.

- Eü szolg. járulékot nem fizet: 2020.06.30-ig érvényben lévő Tbj alapján, a kiegészítő tevékenységet folytató egyéni és társas vállalkozó nyilatkozhat, hogy több vállalkozás esetén melyikben fizeti meg az eü szolg. járulékot. Ahol nincs járulék fizetési kötelezettség, ott jelölendő a paraméter.

- Biztosítási idő számfejtés alapján: A ..08-as adatszolgáltatásban, a jogviszonytól függetlenül, a számfejtésben megadott időszak szerepel, mint biztosítási időszak.

- Egyházi személy levont járulékait a személy fizeti: Az egyházi személyek esetén jelölhető, ha a járulékokat le kell vonni a magánszemélytől és azt nem az egyház fizeti meg.

- Minimálbér 30%-a alatt is járulékköteles: Egyéb jogviszonyból származó jövedelem esetén, ahol a jövedelem határt is vizsgálni kell a járulékfizetés szempontjából, jelölni lehet, hogy ezt a figyelést a program figyelmen kívül hagyja.

- Magyarországon adózó, járulékmentes jövedelem: A számfejtett adóköteles jövedelem adóköteles marad, de járulékmentes lesz, a jövedelemtől függetlenül.

- Önkéntes tevékenység: A paraméter jelölése esetén, az Adómentes bevétel, juttatás jogcímek között használhatóvá válik, a 722/00 Önkéntes tevékenység költségtérítése jogcím, amely adó és járulékmentes.

Speciális jogcímek

A távolléti díj és túlóra pótlékok számítása során speciálisan figyelembe vett jogcímek:

- 150/00 Forgalomtól függő jutalék – Távolléti díj számításba nem vesszük figyelembe. Túlórák alapbérénél, az egy órára jutó órabér megállapításakor beleszámít a jövedelembe.

- 189/00 Pótlékátalány – Mt. 145.§ szerinti pótlékátalány jogcím, ami beleszámít a távolléti díjba és távollét esetén arányosítjuk. Túlórák alapbérénél, az egy órára jutó órabér megállapításakor beleszámít a jövedelembe.

- 220/00 Egyéb pótlék – Távolléti díj számításba nem vesszük figyelembe. Túlórák alapbérénél, az egy órára jutó órabér megállapításakor beleszámít a jövedelembe.

- 229/00 Egyéb alapb. jell., nem arányos. pótlék – A távolléti díjat növeli, de távollét esetén nem arányosítjuk. Túlórák alapbérénél, az egy órára jutó órabér megállapításakor nem számít bele a jövedelembe.

- 250/00 Egyéb rendszeres bérek – jogcím esetében lehetőség van az arányosítás kikapcsolására, a “Szerviz ” / “Beállítások” menüpontban, a Számfejtés fülön, az Egyéb bérjöv. arányosítandó paraméter Nem-re állításával. Ez a jogcím a távolléti díjba nem kerül beszámításra. Túlórák alapbérénél, az egy órára jutó órabér megállapításakor nem számít bele a jövedelembe.