Bérfeladás, járulék- és adóbefizetések könyvelése az egyszeres könyvviteli programban történhet automatizmussal és a felhasználó könyvelheti kézzel.

Automatikus feladás

A feladáshoz elsőnek a Bér programban a bérbizonylatokat létre kell hozni, amit az Utalás/Feladás/Bérbizonylat menüpontban lehet elkészíteni a bérszámfejtés befejezése után.

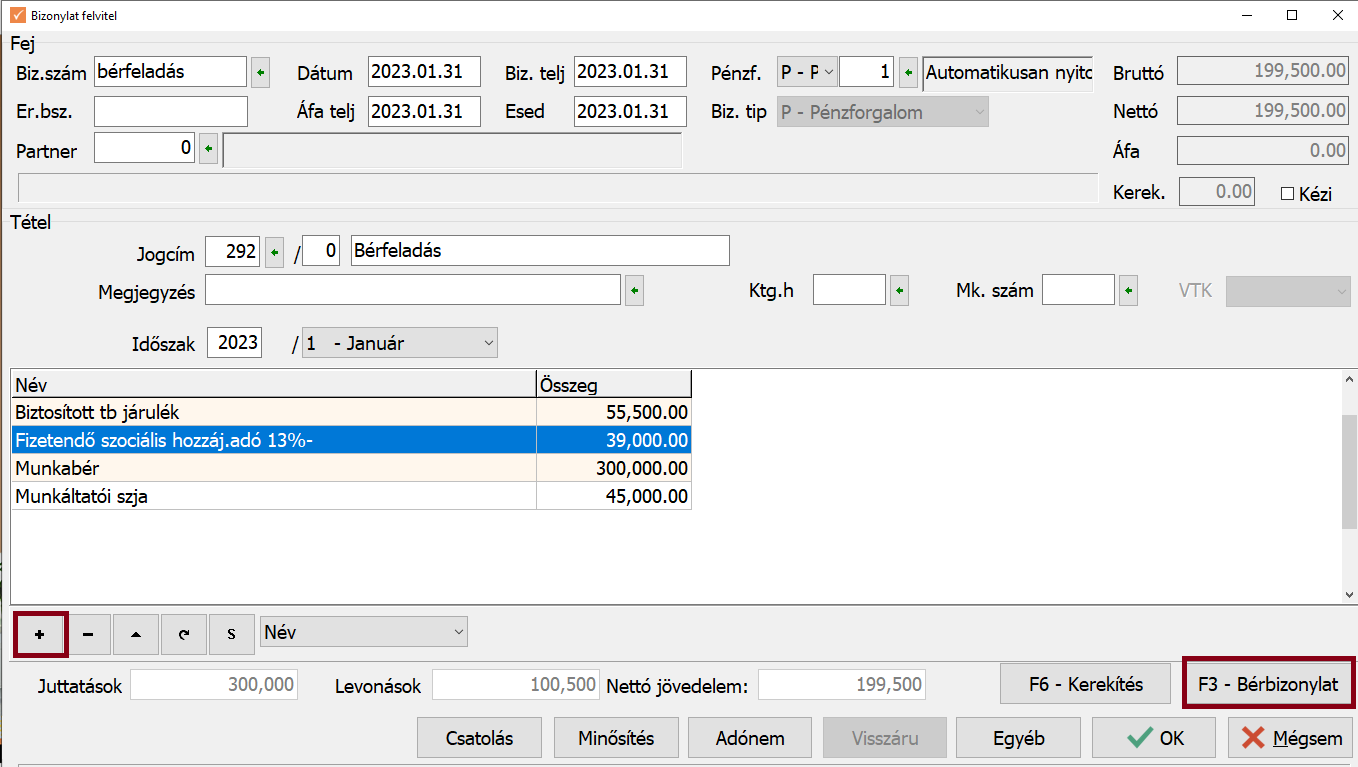

A bér könyvelése (Bizonylatok/Bizonylatfelvitel menüpontban) a 292-es jogcímen történik.

A jogcím kiválasztása után a bizonylat tételben F3-as billentyűvel lekérhetőek a bérbizonylatok, ahol ki lehet választani a hónapnak megfelelőt. A kiválasztás után a program automatikusan bemásolja a tételeket.

Az adatok a bér programból érkeznek. Ha a számfejtésben van készpénzes kifizetés, akkor a pénzforgalmi helynek javasoljuk a megfelelő pénztár választását, hiszen annak egyenlege már a nettó bérrel csökkenni fog.

A nettó átutalásos bérek nem változtatják a pénzforgalmi hely egyenlegét bérfeladáskor. Azokat a 443 jogcímen pénzforgalomkor a pénzforgalmi bizonylat (pld. bank) könyvelésekor rendezheti a felhasználó.

Adó- és járulék befizetések rögzítése

Az F3-Bérbizonylat gomb megnyomásával a bérbizonylatból bemásolódnak a kötelezettségek és a kerekítések.

Ha nem teljes összeg került utalásra, és a felhasználó kézzel módosította az értékeket, akkor a kerekítést is kézzel kell végeznie. Illetve amikor az adott hónap hiányzó értéke került rendezésre, a felhasználó az F3-Bérbizonylat gombbal ismét kérheti az adott hónap bérbizonylatát és módosíthatja az összeget a fennmaradó értékre.

Mivel a bér programból a bérfeladással nem kerülnek át a kerekítések, így az egyszeres program az adószámlán látható csoportosításban kerekíti a befizetéseket. Ez nem teljesen azonos a 08 bevallás kerekítésével, így a felhasználó kézzel korrigálhatja a kerekítéseket, ha szükséges.

Nettó jövedelmek rendezése

Bérszámfejtésben, ha helyes a számfejtés a kifizetés módját illetően (kp-es, utalásos), akkor P pénzforgalmi helyre könyvelve a kp-es nettó jövedelmekkel csökken a pénztár értéke. Az utalásos jövedelmek nettó értékével nem.

Az átutalásos nettó jövedelmek a bérfeladásnál, mint “Letiltás, levonás” rögzítődik az egyszeresben, az adószámlára is mint tartozás kerül.

Átutalásos bérek kifizetését a 443 Egyéb levonások befizetése jogcímre kell könyvelni. Az adószámlán a tartozás csökken.

(Kézi könyvelésnél, nem automatikus feladásnál a felhasználó helyesen ugyan így könyvelheti le a feladást.)

Azon utalásos bérek esetében, ahol a nettó bérek utalása nem a megadott időszakban történik, javasoljuk a felhasználónak, hogy a bérfeladásban a költségeket módosítsa a valós kifizetésekhez, mivel a bérfeladásban az utalásos bérek is költségként kerülnek feladás időszakában elszámolásra.

Bérfeladás és járulék – és adóbefizetések kézi könyvelése

Ha a felhasználó nem az automatikus bérfeladást használja, akkor lehetősége van kézzel a 292 jogcímre felrögzítenie a bérfeladást.

A fejből a tételbe átlépve a + gombra kattintva vagy az Insert gomb megnyomásával megjelenik a bér járulék leíró tábla. A táblázatból kézzel kell kiválasztani a bérfeladásnak megfelelő sorokat.

Pld. bérek (munkabér, betegszabadság….), levonások (munkáltató szja, kifizetői szja…), terhek (szociális hozzájárulás, rehabilitációs hozzájárulás stb…).

Adók és járulékoknál a felhasználónak kell figyelnie, hogy az adott járulék egyéni vállalkozói járulék vagy mint munkáltatói/kifizetői járulék. Fontos a kerekítések miatt. (Egyéni vállalkozói járulékokat nem kell kerekíteni!) Fontos az miatt is, hogy költségként elszámolható vagy nem elszámolható az adó/járulék és még lényeges az adónemek miatt is.

Példa:

Szja:

- munkáltatói szja (nem számolható el költségként- kerekítendő-290 adónem)

- vállalkozói kivét szja előleg (nem számolható el költségként- nem kerekítendő- 103 adónem)

- egyes meghat.jut.szja (elszámolható – kerekítendő-103 adónem)

Befizetéskor az Insert gomb megnyomásával szintén megjelenik a bér járulék leíró tábla. Itt ki kell választani a megfelelő sorokat, hasonlóan a bérfeladáshoz. Kézzel történő könyvelésnél a felhasználónak kell a kerekítéseket könyvelnie. A kerekítésekre külön lehetőség van adónemenként.

A befizetési jogcímek nincsenek megbontva adónemenként.

Példa:

Szja:

Befizetés jogcíme: 300 Személyi jövedelemadó befiz.

Tehát erre a jogcímre kell könyvelni mint a 103 és mind a 290 adónemre utalt jövedelem adót.

A kerekítéséhez is két sor használandó.

- Szja elszámolása (290)

- Szja elszámolása (103)

Kerekítés

Kerekítések mind az automatikus bérfeladásnál és mind a kézi könyvelésnél beszámító bevételként vagy egyéb költségként könyvelődnek, tehát soha nem az adók járulékok sorsát követik. (Nem könyvelődnek közteher rovatra.)

A kerekítő sorokat “elszámolás”-ként jelöli a program.

Pld: “Szocho elszámolás”

Az adószámla

Az adószámlára automatikusan rákerülnek a bérfeladással a tételek, illetve az adók és járulékok befizetésének könyveléséből is. Áfásoknál pedig az áfa analitikából szintén az adószámlára kerül az adat.

A Nyilvántartások/Cégautó menüpontban rögzített járművek után fizetendő cégautó adó is előírásra kerül. (Cégautó adó könyvelése a naplófőkönyvben/pénztárkönyvben csak az adó befizetésekor történik.)

A többi adónem előírásait a kezelőnek kell rögzítenie a Bizonylatok/Adószámla menüpontban.

Az előírás létrehozását a “+” jelre való kattintással, vagy az “Insert” billentyű lenyomásával lehet. Törlést pedig a “-” jelre való kattintással, illetve a “Delete” billentyűvel lehetséges.

Adónem

Kódolt mező, lehetséges értékei az F2 megnyomása után láthatók. Az adónemet a mezőben kell kiválasztani vagy beírni.

Esedékes: Azt az időpontot kell beírni, amely időpontban az adó esedékes.

Bevallási hónap: Annak a hónapnak a számát kell beírni, amely hónap kötelezettsége. (Pld. február havi termékdíjnál a februárt kell beállítani.)

Adóalap: Amennyiben a választott adónemre vonatkozóan az adóalapot is be kell vallani, akkor ebbe a mezőbe azt az összeget kell írni, amely az adó alapját képezi.

Adó: A felmerült adót kell beírni.

Típus: Tekintettel arra, hogy bizonyos adónemek előfordulhatnak kötelezettségként és juttatásként is ebbe a mezőbe azt kell megjelölni, hogy az adott előírást a program kötelezettségként vagy juttatásként kezelje.

Az eddig beírt adatokat a program az F9 billentyű lenyomásával tárolja, majd az adónem-áttekintő képernyőre tér vissza, amelyből az ESC lenyomásával lehet visszalépni.

Az adónem-karbantartó képernyőn nyomott ESC a képernyőn addig kitöltött adatok tárolása nélkül lép vissza az adónem-áttekintő képernyőbe.

Az adószámla pontos vezetése azért is fontos, mert a program a gépi zárás, nyitás keretében az adószámláról nyitja a következő évi kötelezettségeket.

Kézzel történő nyitásnál a Nyitás/Naplófőkönyv menüpontban lehetséges.

A nyitó naplófőkönyv adatai között tehát megtalálhatók a nyitó naplófőkönyvben könyvelendő, és az adószámlára kerülő nyitó adatok. A program az adókat, járulékokat befizetéseket a keletkezéskori mértékben tartja nyilván, ezért a nyitó képernyőn egyéni vállalkozóra vonatkozó, és nem egyéni vállalkozóra vonatkozó bontásban szerepel az elmúlt évek összes adó, és járulék mértéke.

A befizetendő kötelezettségeket plusz előjellel, a visszaigényelhető (levonható) tartozásokat negatív előjellel kell beírni (pl. előző év végi befizetendő áfa plusz, a levonható áfa negatív előjelű szám).

A “Ins” megnyomása után a képernyőn megjelennek a kiválasztott csoporthoz tartozó nyitó adatok nevei (Pl. a „Magánszemélyhez köthető„ csoport esetén a “Munkáltatói szja, kifizetői szja”…stb.). A nyitó adat az aktuális soron nyomott “Enter” után rögzíthető (Pl. a munkáltatói szja soron nyomott enter után pozitív számként beírható az szja tartozás (fizetendő szja), negatív számként az szja követelés (visszaigényelhető szja). A nyitó érték beírása, és az F9 billentyűvel való tárolása után a képernyőn ismét a csoporthoz tartozó nyitó adatok jelennek meg, lehet folytatni a nyitó adatok rögzítését.

Bármely sor törölhető a “Del” billentyűvel, az aktuális soron nyomott “Enter” után a sorban levő összeg átírható.

Az adószámla “Összesítés” nem adónemenként tartalmazza az értékeket.

A RÉSZLETEZŐ RÉSZ

- magánszemélyhez köthető

- egyéni vállalkozó kötelezettségei

- magánszemélyhez nem köthető kötelezettségek

- egyéb kötelezettségek

csoportosításban jeleníti meg az adatokat illetve soronként feltünteti az adónem kódokat.

Az utalási részletezés adónemenként készül.

Telephelyes bérfeladás

A menürendszerben levő töltés, mentés funkció a teljes adatbázist menti, amelyből az következik, ha más gépen történik a könyvelés, és a bérszámfejtés, a két adatbázis a normál mentéssel nem rakható össze egy gépre. Az ilyen esetek kezelésére vezettük a központ – telephely rendszert, amely a más számítógépeken keletkezett adatállományokat telephelyi mentésként tudja betölteni a központi gépnek választott számítógépre. A telephelyi visszatöltés után tehát a könyvelési, és a bérszámfejtési adatállomány egy számítógépen található, a telephelyi bérbizonylat könyvelhető a központi számítógép adatállományába a következők szerint:

A központi, telephelyi gép beállítása

Központi gépnek általában a könyvelési számítógépet kell választani,

Azt, hogy egy gép központi, vagy telephelyi, a menükezelő „Ment-Tölt/Mentési beállítások” mezőjében lehet beállítani, (a könyvelési gépen ki kell pipálni a mezőt, a bérszámfejtési gépen üresen kell hagyni).

A telephelyi gép adatállományának betöltése a központi gépre

A bérszámfejtési (telephelyi) számítógépen az adatállományt nem a normál mentéssel, hanem a menükezelő „Egyéb Telephelyi mentés” menüpontjával kell lementeni. Azt, hogy a mentés melyik telephelyről történik, a mentés elindításakor kell megadni, a program 99 telephelyet tud kezelni.

A telephelyi mentést csak központi számítógépen lehet visszatölteni a menükezelő „Telephelyi betöltés” menüpontban.

A telephelyi betöltés után a központi gépen a telephely sorszámával jelölve többször fog szerepelni, a „00”-ás telephely sorszámú a központi adatállomány a „01”-es sorszámú az egyes telephely stb.

Figyelem!

A telephelyi gép normál mentésének normál visszatöltése felülírja a központi gépen vezetett központi adatállományt!

Telephelyi bérfeladás

A telephelyi gépen a számfejtés után el kell készíteni a bérbizonylatot, majd az állományt a telephelyi mentés- visszatöltés folyamatban be kell tölteni a központi gépre. Az aktuális cég a központi („00”-ás sorszámú) gépe legyen, így kell elindítani a TAXA programot. A TAXA program elindítása után a „Beállítások/Kezelés” menüpontban be kell állítani annak a telephelynek a sorszámát, amely telephelyről a bérbizonylatot le kell könyvelni (például 01).

A telephely beállítás után a bérfeladás, és az adók, járulékok befizetéseinek könyvelés a szokásos, a program az (F3 megnyomása után) az adatokat a telephelyi bérbizonylatból veszi át.