Az „Iparűzési adóbevallás kalkulátor és HIPAK” menüpont kiszámítja az iparűzési adóalapot, és önkormányzatonként az iparűzési adót. A funkció használatához a menüszerverben az alábbi adatokat kell pontosan beállítani:

ÖNKORMÁNYZATI NYILVÁNTARTÁS

Önkormányzatok adatai az Egyéb/Önkormányzatok menüpontban találhatók.

Az alapadatok kezelő által átírhatók. Az itt beállított adókulccsal számítódik ki az önkormányzatra jutó iparűzési adó. Az adókulcs mértéke változtatható.

Az “Ányk” gombra kattintva a bevallásból (ha telepítve van) átvételre kerül az adómérték. Ha nincs telepítve a sablon akkor a program figyelmeztet.

Előfordulhat, hogy a névnek megfelelő önkormányzat nem található, akkor a felhasználó kézzel rendezheti az adó mértékét továbbra is.

Székhely adatok megadása

Cégbeállítások/Cégadatok-nál a „Könyvvezetés, adózás” fülön a következő adatokat kell megadni:

- Önkormányzat

- Megosztás módja (Személyi jellegű, Eszközérték arányos, Komplex, Nincs telephely)

- Személyi jellegű ráfordítás összesen és ebből a székhelyre eső

- Eszközérték összesen és ebből a székhelyre eső

Ha a felhasználó rögzít telephelyeket, de a megosztás módját „Nincs telephely”-re állítja, akkor a telephelyekkel nem kalkulál a program.

Telephely adatok megadása

Cégbeállítások/Cégadatok-nál a „Telephelyek” fülön a következő adatokat kell megadni:

-

ÖNKORMÁNYZAT

-

SZEMÉLYI JELLEGŰ RÁFORDÍTÁS ÖSSZ. (TELEPHELYRE JUTÓ AZ ADOTT ÖNKORMÁNYZATNÁL)

-

ESZKÖZÉRTÉK (TELEPHELYRE JUTÓ AZ ADOTT ÖNKORMÁNYZATNÁL)

Ha egy önkormányzat területén a kezelő több telephely adatot is rögzít, akkor a személyi jellegű és eszközérték ráfordítások összeadódnak, a program önkormányzatonként egy bevallást készít.

Ha a kezelő a fővárosi adatokat kerületenként rögzíti, akkor is „Budapest fővárosi önkormányzat”-ként, a kerületek adatait összesítve kerül kiszámításra az adó!

A menüszerver Egyéb / Önkormányzatok táblát ha a kezelő tovább bővíti és újabb budapesti önkormányzatot visz fel, azaz Település névnek Budapest-et ad meg, és az irányítószám 1- el kezdődik, akkor az új önkormányzatnál megadott adatokkal is, számol a program, és „Budapest fővárosi önkormányzat”-ként kezeli az iparűzési adó számításánál.

Iparűzési adóbevallás készítése

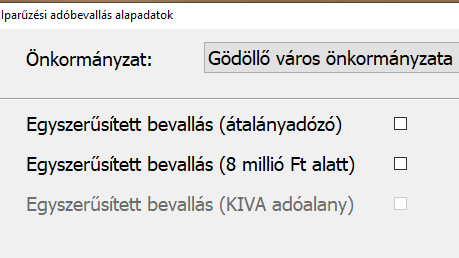

A bevalláshoz szükséges alapadatok kitöltése után a „Zárás/Bevallás/Iparűzési adóbevallás kalkulátor és HIPAK” menüpontot kell elindítani. A program elkészíti a székhely, és az összes telephely bevallását, az önkormányzatokat az „Önkormányzat” mezőben lehet váltogatni.

Egyszerűsített adószámítások:

EGYSZERŰSÍTETT BEVALLÁS (8 MILLIÓ FT ALATT)

Készíthető „egyszerűsített bevallás (8 millió Ft alatt”), azaz a Htv. szerinti vállalkozási szintű – éves nettó árbevétel 80%-a lesz a Htv. szerinti – vállalkozási szintű – adóalap.

Ellenőrző kérdésként 8 millió éves nettó árbevétel felett a „Valóban jogosult az egyszerűsített adómegállapításra?” figyelmeztető kérdés jelenik meg, melyre „Igen” válasz esetén az éves nettó árbevétel nagyságától függetlenül az adó megállapítása az egyszerűsített módszerrel történik.

EGYSZERŰSÍTETT BEVALLÁS (ÁTALÁNYADÓZÓ)

Az átalányadózó vállalkozások jelölhetők, hogy egyszerűsített módszerrel szeretnék megállapítani adójukat.

A Htv. szerinti – vállalkozási szintű – éves nettó árbevétel egyenlő lesz az átalányadó szerinti jövedelemmel, és ennek 120%-a lesz a Htv. szerinti – vállalkozási szintű- adóalap .

Ha a felhasználó mikro, – kis és középvállalkozás, akkor az ANYK-ban kell jelölnie, mint speciális körülményt. Utána a “Számított mezők újraszámítása” futtatása szükséges.

ÚTDÍJ

Lehetőség még a Beállítások/Adóbeállítások „Egyéb adók” fülön, hogy a felhasználó megadhatja azt a jogcímet, amelyre az útdíjat könyvelte. Megadható még, hogy a megjelölt jogcímre az útdíj teljes összegét vagy a 7,5%-át rögzítette a felhasználó. Az iparűzési adóbevallás „Az adóévben megfizetett e-útdíj 7,5%-a” sorára így begyűjtődik a megadott jogcímre könyvelt ( és kiegyenlített) útdíj 7,5%-a. A bevallás „Az adóévben megfizetett e-útdíj 7,5%-ának a településre jutó összege” sorára pedig a településre jutó arányos összeg. (Megosztás esetén a megosztási arányszámmal számítva!) Ha a beállításokat a felhasználó megváltoztatja, akkor utána az ellenőrzés futtatása és az iparűzési adó újra gyűjtése szükséges.

Mivel csak 1 jogcím adható meg, így az értéket a program B. 21. sorba adja át. A felhasználó kézzel oszthatja szét a 22. és 23. sorba, ha szükséges.

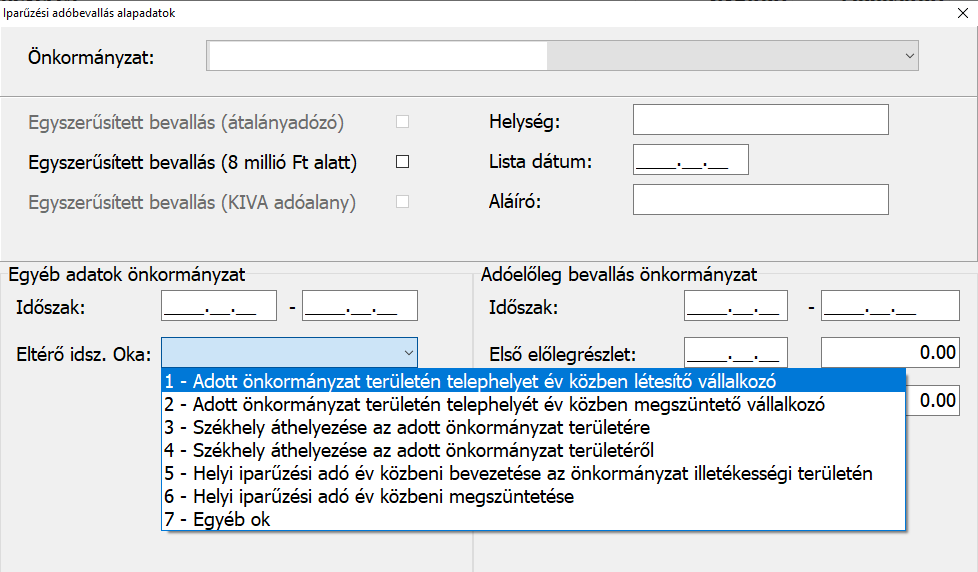

“Alapadatok” gombra kattintva lehetőség van megadni az alábbiakat:

Adatok gyűjtése:

A Törzsadatok/Saját jogcímek beállításainál alapból jelölve van, hogy az egyszeres program, mely sorhoz milyen adatokat gyűjt.

Ezt a kezelő átállíthatja.

A Htv. Szerinti – vállalkozási szintű – éves nettó árbevétel:

101, 103-107, 110-115, 118-123, 149.

Eladott áruk beszerzési értéke:

276, 278-280, 282.

Közvetített szolgáltatások értéke:

288

Anyagköltség:

236-238, 242. Non profit szervezeteknél a 239-240 jogcímek is gyűjtésre kerülnek.

KÉSZLET KORREKCIÓ:

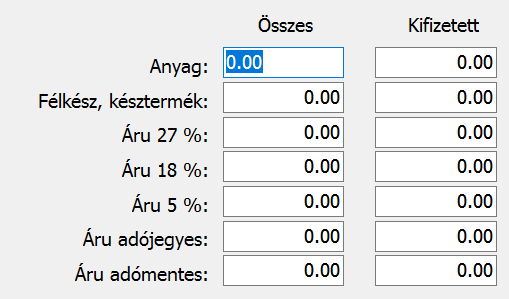

Az egyszeres/pénzfogalmi könyvvitel sajátossága miatt az eladott áruk beszerzési értéke és az anyagköltség a nyitó és záró készletek kifizetett értékével korrigálásra kerül.

A nyitó készleteket a Nyitás/Nyitókészlet, a záró készletek értékét a Nyitás/Zárókészlet menüben adhatja meg a kezelő az alábbi bontásban.

„ANYAGBESZERZÉSRE ILL.ELADOTT ÁRURA FORDÍTOTT KIADÁS, CSÖKKENTVE A KIFIZETETT KÉSZLET LELTÁR SZERINTI ZÁRÓ ÉRTÉKÉVEL, NÖVELVE A KIFIZETETT KÉSZLET LELTÁR SZERINTI NYITÓ ÉRTÉKÉVEL!!!”

ELÁBÉ és közvetített szolgáltatás sávos levonhatóságát a program nem kezeli.

Adóalap csökkentést és növelést a felhasználó töltheti, egyenlegében kerül át a bevallásba.

Adóalapot és adót módosító felhasználó által megadott értékekkel a program számol, de a bevallásba a felhasználónak kell a megfelelő helyre beírnia.

Ha a menüszerverben a kezelő által telephelyenként megadott személyi jellegű ráfordítások és eszközértékek összességében nem egyeznek meg a székhelynél megadott összesen értékekkel, akkor a következő hibaüzenet jelenik meg:

„A SZEMÉLY RÁF. / ESZKÖZÉRTÉK ÖSSZESEN NEM EGYEZIK A SZÉKHELY ÉS TELEPHELYI ALÁBONTÁSOK ÖSSZEGÉVEL.”

Anyk export gombbal az adatok átkerülnek a ÁNYK-ba.

Kérjük, hogy az HIPAKM lapokon a “Számított mezők újraszámítása” menüpontot futtatni szíveskedjenek.

Az iparűzési adó csak egyféle adózási módra számítódik egy állomány esetén.

Ha a vállalkozónak többféle adózási módja van, akkor azt a felhasználónak kézzel kell korrigálnia.

Példa:

2022.01.01.-2022.03.31. vállalkozói szja

2022.04.01.-2022.06.30. kisadózás

2022.07.01.-2022.12.31. átalányadózás

Egy állományban lévő adatok alapján a program számolni tud az általános szabályok alapján illetve egyszerűsített bevallást készít (8MFt).

Ha az adózási módban átalány szerepel, akkor jelölhető az átalány és elkészül az egyszerűsített bevallás.

Tehát a vegyes adózásokat a program iparűzési adó szempontjából nem tudja kezelni.

KATÁS VÁLLALKOZÁSOK IPARŰZÉSI ADÓJA:

A katás vállalkozásoknak (akár évközben voltak katások vagy év elején vagy csak év végén) csak az egész évre tud a program az általános szabályok alapján vagy az egyszerűsített módon (8 millióig 80%) adót számolni.

Az évi 50.000FT (25.000Ft) adót a program a kisadózóknak nem kezeli, hiszen arról bevallást sem kell beadni.

Társas vállalkozások:

A társas vállalkozások akik bejelentkeztek a kata hatálya alá és egyszeres könyvvitelt vezetnek szintén nem kezelődik az iparűzési adó számítás.

Pld:

2013.01.01.-06.30. tao

2013.07.01.-09.30. kata (nem jelentkezett be tételes-re)

2013.10.01.-12.31. tao

Mind a három időszak külön állományként kezelődik. Az év eleji és végi tao-s időszakok a NTAX-ban , az év közepén lévő katás időszak pedig a TAXA-ban. A program így nem tudja az adót meghatározni. Pontosabban csak a TAXA-ban könyvelt időszak adataiból számítja az ipát az általános szabályok alapján vagy egyszerűsített módon.

A speciális adózásoknál kérjük vegyék figyelembe a fent leírt gyűjtési módot és ha szükséges korrigálják. (Pld. árrés adózás!)

Előírások rögzítése: Bizonylatok/Adószámla menüpontban. (80001)

Befizetések rögzítése: 346 1 jogcímre.

Bevallás gyűjtése

Az alapadatok megadása után a “Gyűjtés” gombbal lehet a bevallás adatait legyűjteni. Ha az alapadatokban változás történik, akkor a gyűjtést újra futtatni szükséges.

A táblázatnak két oszlopa van, az első oszlopban a gyűjtött adatok, a másik oszlopban a „módosított” kezelő által átírható/beírt adatok találhatók. A program az átírt adatokból számol, az átírás után azonnal újraszámolja az adóalapot és az adókötelezettségeket.

Lehetőség van lista készítésre és Excel exportra is.

Az “Anyk export” gomb megnyomásával kerülnek át a nyomtatvány kitöltőbe az adatok.

Az önkormányzatok lapjainál javasoljuk a “Számított mezők újraszámítása” használatát.

Őstermelők

Őstermelőnek azaz állomány minősül, ahol a cégforma és a vállalkozási forma is őstermelő. Ebben az esetben a Mezőgazdasági őstermelők nyilatkozata D. 31. lesz.

Ha cégforma normál és a vállalkozási forma őstermelő vagy a cégforma őstermelő és a vállalkozási forma egyéni vállalkozó, akkor a bevallásban a jelölés a Mezőgazdasági őstermelők nyilatkozatánál D. 32. lesz.