Összesítő jelentés kereskedelmi partnerenként a belföldi, egyenes adózás alá tartozó forgalom számlánként részletezett tételeiről

Az áfa alanyának a termék beszerzésekor, a szolgáltatás igénybevételekor ezen a lapon kell nyilatkoznia azokról a számlákról, amelyekben az áthárított áfa összege az adott adómegállapítási időszakra vonatkozó értékhatárt (100 000/0 forintot) eléri vagy meghaladja, és ami alapján adólevonási jogot gyakorol az adott adómegállapítási időszakban. Figyelem! A 2020. január 1. és június 30. közötti adómegállapítási időszakra vonatkozó áfabevallások összesítő jelentéseiben nem tüntethető fel olyan számláról adat, melyen az áthárított áfa nem éri el a 100 000 forintot.)

2020. július 1-től eltörlésre került a 100eFt értékhatár. Tehát minden olyan belföldi, egyenes adózás alá tartozó számláról adatot kell szolgáltatni, amely alapján adó levonásra került sor.

Az éves áfa bevallók még a régi szabály szerint szolgáltatnak az éves áfa bevalláson belül adatot, azaz a 100eFt áthárított áfát el nem érő számlákról nem kell adatot szolgáltatniuk!

A komplex szabályrendszer miatt kérjük, hogy a kapott adatokat minden esetben fokozottan ellenőrizzék a hatályos szabályok figyelembe vételével, mivel minden lehetséges esetre a program nem terjed ki!

Ahhoz, hogy az adatszolgáltatás megfelelő legyen az alábbi rögzítési technikákat javasoljuk betartani!

2026-tól a számla módosítások minimálisan változtak.

2023-tól a program működése változott! Az összesítő jelentést is érintették ezek a változások. Így kérjük tanulmányozni a leírásokat.

- előleg és beszámítása, végszámlák

- számla módosítások

Alább hivatkozunk az aktualizált leírásokra!

Alábbi leírások 2022.12.31-ig:

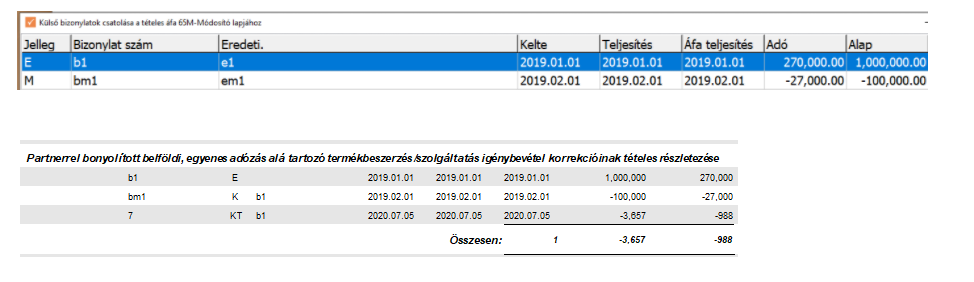

Előző időszaki, kiegyenlített számlák, melyek tárgyidőszakra nem nyíltak át, de módosításra kerülnek tárgyidőszakban- Jelentésük a 02-K lapon

A partnerrel bonyolított belföldi, egyenes adózás alá tartozó termékbeszerzés/szolgáltatás igénybevétel korrekcióinak tételes részletezése (65M-02-K) lapra a felhasználó a tételben az F8-Egyéb gombra kattintva, majd a “Ctrl+Shift+F3 65M-02-K”-t kiválasztva fel tud rögzíteni nyilvántartást, meglévő nyilvántartáshoz tud kapcsolni és kapcsolást tud törölni. (Tárgyév előtti dátumokat fogad el a program a nyilvántartásba. Egyéb összefüggéseket nem ellenőriz!)

Jelleg :

- Eredeti (csak 1 lehet)

- Módosító (több is lehet)

Példák a használatára:

- példa:

2019. évi eredeti bizonylat, melyre már 2019-ben is történt módosítás, de pénzügyileg rendezésre került, azaz a nyitó folyószámlás tételeknél az előzmény nem szerepel. 2020.07. hóban ismét módosításra kerül.

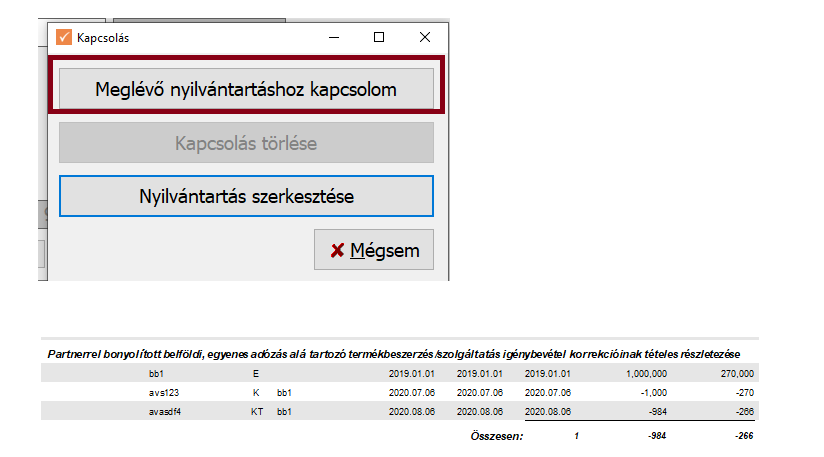

2. példa:

2019. évi eredeti bizonylat , 2019-ben pénzügyileg rendezve lett és nem került átnyitásra, 2020.07. hóban és 2020.08. hóban is módosításra került.

A tárgyévi második bizonylatot (8. havit) “Meglévő nyilvántartáshoz kapcsolom” választásával lehet az első (7. havi) módosításhoz kapcsolni.

Előző időszaki , ki nem egyenlített, azaz nyitó folyószámlás tételeknél is a fentiek szerint tudja a felhasználó felvinni az alapbizonylatot.

Negatív értékű bizonylat könyvelése

Ha a számlán csak negatív érték szerpel, akkor javasoljuk a sztornó/jóváíró (módosító) funkcióval könyvelni, hogy meg legyen a kapcsolat a negatív számla és a pozitív bizonylat között. (Azaz a programnak tudnia kell, hogy melyik az “E” bizonylat, mit szerepeltessen “E” jelöléssel.)

Ha a felhasználó nem a sztornó/jóváíró (módosító) funkcióval szeretné könyvelni, hanem csak úgy, hogy a fejből a tételbe átlépve csak az F7 Visszáru gomb megnyomását választja, akkor az “F8-Egyéb” majd “Ctrl+F7 Helyesbítést” választva adja meg az eredeti bizonylatot. (Nem tárgyévi eredeti bizonylat megadása nem lehetséges, azt a fentebb leírtak szerint teheti meg.)

Azok a bizonylatok, melyek a fejből a tételbe átlépve és az F7 Visszáru választásával könyvelődnek úgy , hogy az “F8-Egyéb” majd “Ctrl+F7 Helyesbítést” kihagyva nincs megadva az alap bizonylat azok nem kerülnek át a tételes jelentésbe.

Többtételes számlák!

Az egyszeres könyvviteli programban 1 bizonylat fejhez 1 bizonylat tétel tartozik.

Ha a felhasználó egy adott számlát többfelé bont szét (több jogcímre, költséghelyre…stb) könyveli, akkor a program úgy tudja 1 bizonylatként kezelni, ha “többtételes” bizonylatként rögzíti a felhasználó.

Számlák számlaként történő rögzítése

2023-tól változás! Már számlákat és pénzforgalmakat rögzít a program! Bővebben!

Mivel az egyszeres könyvvitelben is számlákat kell az M lapra adatszolgáltatni, így javasoljuk a számlákat számlaként (folyószámlásan) rögzíteni. (B pénzforgalmi helyre). A kiegyenlítésüket pedig a megfelelő pénzforgalmi helyről könyvelni (B/P- szállító kiegyenlítés 470).

P pénzforgalmi helyre csak azon számlák rögzíthetőek, mely számlák összes dátuma azonos, azaz egyszerűsített számlák.

Első példa:

(A könyvelt vállalkozás nem választott pénzforgalmi áfát és a szállító sem pénzforgalmi áfás.)

Költség számla rögzítése

Áfa teljesítés: 2020.08.05.

Kifizetése pénztárból: 2020.07.31.

Ha a költség számlát a felhasználó pénztárból egyenlítette ki és P pénzforgalmi helyre 2020.07.31-i dátummal könyvel, akkor az áfa levonás havi áfás esetén 1 bevallással előbb valósul meg. Ez nem helyes. (Mivel a pénztáras tétel összes dátuma 07.31-e lesz.)

Ezért javasoljuk a számlát folyószámlás tételként rögzíteni a helyes dátumok megadásával, és a pénztár könyvelésénél 07.31-i dátummal 470 jogcímen kiegyenlíteni.

Második példa:

(A könyvelt vállalkozás nem válsztott pénzforgalmi áfát és a szállító sem pénzforgalmi áfás.)

Költség számla rögzítése

Áfa teljesítés: 2020.08.31.

Rendezés bankon: 2020.09.30.

Javasoljuk a számlát folyószámlás tételként rögzíteni a helyes dátumok megadásával, így az áfa a levonható áfa rovatba már 08.31-i dátummal bekerül.

A bank rögzítésénél (09.30) a szállító számla kiegyenlítését kell könyvelni csak (09.30.) hiszen az áfa már áfa teljesítés dátumán levonható áfa rovatba került.

Természetesen az 1. és 2. példa alapján javasoljuk a könyvelést, abban az esetben is ha bármelyik fél (vállalkozó vagy szállítója) pénzforgalmi áfát választott.

A program figyeli, mind a könyvelt vállalkozás tekintetében és a szállító tekintetében is, hogy pénzforgalmi áfás-e vagy sem, és ez alapján történik a számlák kiértékelése, az áfák kezelése.

Ha a rögzítés csak pénzforgalomnál történik, nem kerül felvitelre a számla és a kiegyenlítése, akkor történhet hibás adatszolgáltatás és kerülhet akár kimenő akár bejövő számla tekintetében az áfa helytelen áfa bevallási időszakba.

(Bejövő számla tekintetében a fenti 1. példa!)

Kimenő számlára példa:

(A vállalkozás nem pénzforgalmi és nem választ teljesítés szemléletet, azaz a számla bizonyos esetekben halasztódhat.)

Számla teljsítése: 07.01.

Pénzügyi rendezése: 10.01.

Ha a számla nincs lekönyvelve csak a pénzügyi rendezéskor, akkor csak a 10. havi áfa bevallásba kerül bele.

A halasztást számolva már a 8. havi bevallásba szerepelnie kellene az áfa értékének.

Ha le van könyvelve a kimenő számla helyesen, akkor a 8.havi áfa bevallásba be fog kerülni a megfelelő érték.

Ha csak a 10.01-i bankon kerül könyvelésre, akkor hiány lesz a 8. havi áfa tekintetében.

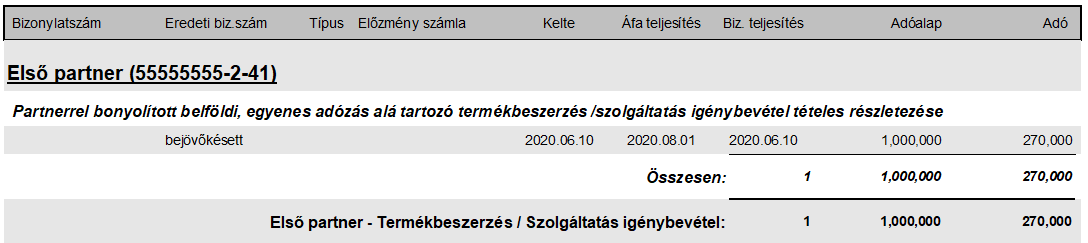

Késett bejövő számla

A teljesítés dátuma az eredeti dátum.

Áfa teljesítés olyan dátum legyen, amelyik annak a bevallási időszaknak a -tól -ig időtartamára esik, amelyikben a késett számlát szerepeltetni szeretné a felhasználó.

Pld. 2020.06.10-i áfa teljesítésű késett számlát a havi bevalló a 8. havi bevallásában szeretné szerepeltetni.

Biz.telj: 2020.06.10.

Áfa telj: 2020.08.01. (2020.08.01-2020.08.31-ig)

Értelem szerűen nem pénzforgalmi áfa esetében, mert az a kifizetés függvénye.

Bizonylatszám és eredeti bizonylatszám az áfa bevallás M lapjain