TAXA 2021. évi 22.01-s verzió

Érvényességi dátumok

Demó verzió érvényessége: 2021.02.28.

Regisztrált verzió érvényessége könyvelő programok: 2021.03.31.

Regisztrált verzió érvényessége bérszámfejtő program: 2021.04.15.

Regisztrált verzió érvényessége számlázó programok: Nincs időkorlát

Program verzió érvényessége: 2021.04.21.

Programrendelés 2021. évre

Szeretnénk megkímélni Önöket attól, hogy a programátvételi lapot esetleg feleslegesen kitöltsék és visszajuttassák részünkre. Ezért a programhasználati szándékukat folyamatosnak tekintjük, amelyet nem tör meg az évváltás. 2021. évre vonatkozóan tehát csak akkor kell programátvételi lapot kitölteni, ha az előző évhez képest változnak a programhasználat feltételei, esetleg a programot rendelő cég adataiban van változás, vagy az előző években még nem használtak NOVITAX programot.

A honlapon kitöltött programátvételi lapok adatai azonnal bekerülnek szerződés nyilvántartásunkba, ezért kérjük, hogy lehetőleg a honlapon közöljék megváltozott programhasználati szándékukat.

Programregisztráció

Ahogy azt már megszokhatták, a honlapunkról valamennyi programunk, így a 2021. évi is csak demo verzióban tölthető le. A demo verzió 2021. január és február keltezésű bizonylatokat fogad el. A feldolgozási határidő meghosszabbításához tehát a 2021. évi programokat is regisztráltatni kell, a regisztráció feltétele az esedékes programhasználati díjak megfizetése.

A regisztrációs eljárás részletes leírását az alábbi bejegyzésben találják:

TAXA 2021. évi 22.01-s verzió legfontosabb változásai

- Új listázási lehetőség a kata bevételi nyilvántartáson

- Kimutatások/KATA-s váll-nak juttatott összegek és adójuk

- Bizonylatok/Bizonylat kapcsolatok

- Zárás/Bevallás: 21NYHIPA

- Ismét aktív menüpontok: Áfa bevallás, Áfa egyeztető, Elektronikus bevallások, Kata bevételi nyilvántartás, 21KATA

- Ismét aktív a “F3 Bérbizonylat”

- A kifizető által kisadózó vállalkozásnak juttatott bevétele utáni 40 százalékos mértékű adó kezelése

- Beállítások/Cégbeállítások/Feladás: új lehetőség

- Gépjárműadó

- Zárás/Bevallás: 01-es bevallás aktív

- Szakképzési hozzájárulás: új bérjárulékok

- Szerviz/Ellenőrzés: Partner jellegek ellenőrzése

- Kimutatások/KATA-s nyilatkozatok

- Nyitás előtt: ellenőrzés és évzárás az előző évben

- Új adózási mód : F- Őstermelői átalány 10%

- Új minősítések

- Kiegyenlítéseknél új kapcsolt és katás jelölési lehetőségek

- Új lista: KATA-s váll-nak juttatott összegek és adójuk

- Kimutatás/Adó/Összesítő jelentés változásai

- Nyilvántartások/Cégautó: új üzemanyag

- Inaktív menüpontok

Új listázási lehetőség a kata bevételi nyilvántartáson

Lekérheti időszaki kata bevételi nyilvántartás.

Ebben az esetben az adók (40%) nem kerülnek kimutatásra.

A lista időrendben jeleníti meg a katás bevételeket.

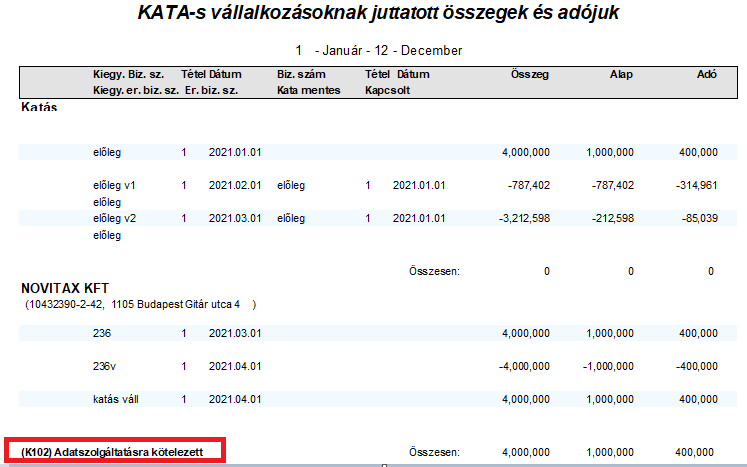

Kimutatások/KATA-s váll-nak juttatott összegek és adójuk

2021-től ez a kimutatás fogja listázni a kisadózó vállalkozásoknak nyújtott összegeket és adójukat.

Azok a tételek kerülnek a listára, amely után vagy a 08 bevallásban kell adatot szolgáltatni illetve a K102 nyomtatványon. (A K102 nyomtatvány megjelenése után lesz csak aktív a K102 elektronikus kimenet.) Évközben a partnernél jelölésre kerül, hogy “K102 Adatszolgáltatásra kötelezett”.

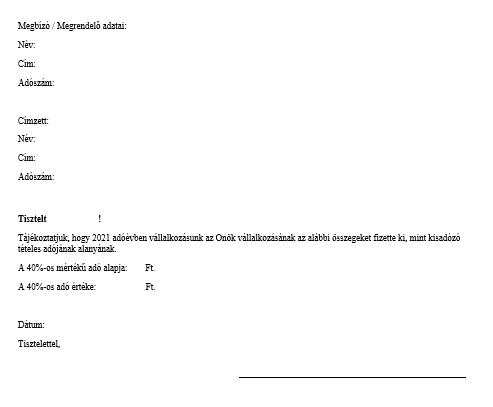

A “Tájékoztatás” gombra kattintva lehetőség van a jogszabály szerinti (13.§. 3. bekezdés) tájékoztatás elkészítésére.

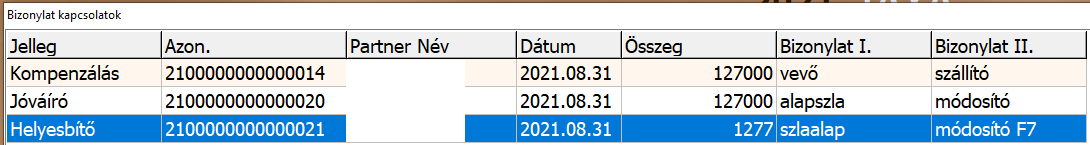

Bizonylatok/Bizonylat kapcsolatok

Az új menüpontban kimutatásra kerülnek a kompenzálások és az egyéb kapcsolatok is. Pld. helyesbítés, jóváírás.

(Tárgyévi helyesbítések kerülnek csak feltüntetésre.)

Zárás/Bevallás: 21NYHIPA

A vállalkozás adószáma és neve átkerül a nyomtatványba, továbbá a nyilatkozathoz X kerül.

Ismét aktív menüpontok

Áfa bevallás, Áfa egyeztető, Elektronikus bevallások, Kata bevételi nyilvántartás, 21KATA

Ismét aktív az “F3 Bérbizonylat”

Ismét lehetőség van a bérbizonylatok 292 jogcímen történő feladására, illetve az adók és járulékok befizetésének bérbizonylatból történő rendezésére.

A kifizető által kisadózó vállalkozásnak juttatott bevétele utáni 40 százalékos mértékű adó kezelése

Beállítások/Cégbeállítás/Feladás fül

Új lehetőség a magánszemélyeknek kiállított számlák beolvasásához megadni egy gyűjtő (technikai) partnert, magánszemélyt a partnertörzsből kiválasztva a készpénzes számlákhoz és az egyéb számlákhoz, mivel ezek a számlák partner nélkül érkeznek a beolvasásoknál.

A partner nélkül érkező bizonylatokhoz a köztes feladási képernyőn a partner mezőben lehetőség van kiválasztani a tényleges partnert is.

Gépjárműadó

Előírás: Bizonylatok/Adószámla/19200: Gépjármű adó (NAV)

Befizetése: 355 jogcím Gépjármű adó (NAV) befizetése

Zárás/Bevallás: 01-es bevallás aktív

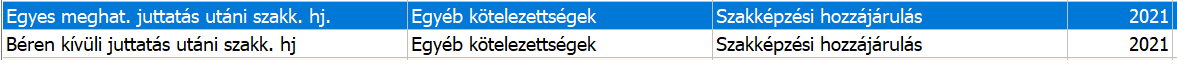

Szakképzési hozzájárulás: új bérjárulékok

(Használhatóak a 292 jogcímre történő rögzítésnél és a szakképzési hozzájárulás befizetésének rögzítésénél.)

Szerviz/Ellenőrzés: Partner jellegek ellenőrzése

Új lehetőség az ellenőrzésnél a partner jellegek ellenőrzése.

Az ellenőrzés összeveti a számla minősítését (katás, kapcsolt) a számla kifizetéskori jelölésével (beszerzés katástól, kapcsolt), illetve a partnerben található kata és kapcsolt nyilatkozattal. Az eltéréseket listázza. A felhasználónak lehetősége így az eltérések megkeresésére, és ha szükséges módosítására.

Kimutatások/KATA-s nyilatkozatok

Új lehetőség a kisadózó vállalkozásoknak a nyilatkozatok nyomtatása.

Nyitás előtt: ellenőrzés és évzárás az előző évben

Kérjük felhasználóinkat, hogy mielőtt megnyitják a 2021. évi programot ellenőrizzenek és az évzárás se felejtsék el lefuttatni a 2020. évi programban.

Új adózási mód: F- Őstermelői átalány 10%

Lehetőség van az új adózási mód beállítására.

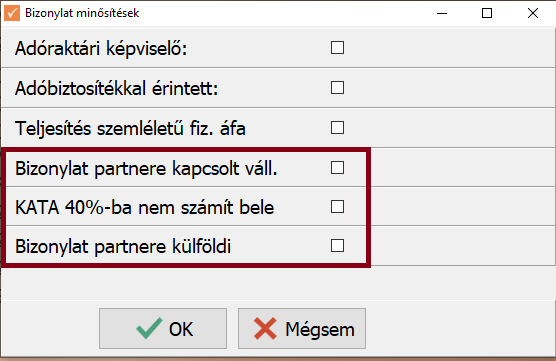

Új minősítések:

A bizonylat fejben lehetőség van új minősítések beállítására.

Javasoljuk a 2021. évi jogszabályi változások miatt már 2020-ban beállítani, ahol szükséges. A 2021-re átnyíló számlákról így már nyitáskor a szükséges információk rendelkezésre fognak állni.

Helyes beállítás esetén a kapcsolt vállalkozások közötti kifizetéseket terhelő adó, a 3 millió forintot meghaladó éves bevételt terhelő adó, illetve a külföldi partnertől kapott bevételek adózása is így kezelhető. A helyes adatszolgáltatás alapját képezik az új beállítások.

(Jogszabály: 2012. évi CXLVII. törvény)

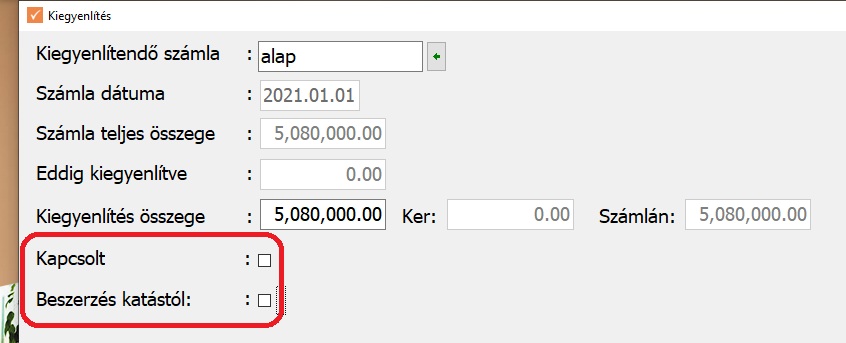

Kiegyenlítéseknél új kapcsolt és katás jelölési lehetőségek:

Mivel a katás adóalanyok év közben és év végével is változtathatják adózási módjukat, így a változásnál a nyitott számlák rendezése mind a katás vállalkozásnál, mind a számlát befogadónál különös figyelmet igényel.

Így kérjük ügyfeleinket kiegyenlítéskor is ellenőrizzék, hogy a számla kiállító milyen adózási móddal adózik és/ vagy áll -e kapcsolt viszonyban a számlát befogadóval.

A partnereknél használható a “Partner által adott nyilatkozatok” pontos vezetése.

(Katás és kapcsolt!)

Külföldinek az a partner minősül, melynek a partner besorolása KA vagy HA.

Illetve a bizonylatfejben is mint bizonylat minősítés jelölhetőek kézzel is.

(Ha a partnerben jelölve van a katás és/vagy kapcsolt és/vagy külföldi, akkor a bizonylat minősítés automatikusan töltődik.)

Kiegyenlítéskor figyelmeztető üzenetet ad a program, ha a lerögzített számla minősítésében szereplő beállítás eltér a kiegyenlítésben lévő jelöléstől.

Katás és vagy kapcsolt vállalkozás számláinak kiegyenlítése

Kérjük adózási mód változásnál a kata bevételi nyilvántartás fokozott ellenőrzését a nyitott bizonylatok tekintetében is a KATA bevallás beadása előtt.

Kérjük továbbá a kata alanytól számlákat befogadókat is, hogyha a 08 bevalláson adatszolgáltatási kötelezettségük van, azt is fokozottan ellenőrizzék különös tekintettel a számla kiállító adózási módja változott.

“2021. január 1-jétől bevezetésre kerül egy új, a kisadózó vállalkozásokat terhelő tájékoztatási kötelezettségre vonatkozó szabály:

A kifizetővel szerződéses jogviszonyt létesítő Katv. szerinti adóalanynak a szerződés megkötésekor írásban tájékoztatnia kell a kifizetőt arról, hogy kisadózó vállalkozásnak minősül. A kisadózó vállalkozásnak tájékoztatnia kell a vele szerződéses kapcsolatban lévő kifizetőt a Katv. szerinti adóalanyisága megszűnésének vagy újrakeletkezésének időpontjáról.”

Új lista: KATA-s váll-nak juttatott összegek és adójuk

Ha a kisadózó vállalkozással kapcsolt vállalkozási viszonyban álló kifizető juttat a kisadózó vállalkozásnak bevételt, akkor e juttatás teljes összege után 40 százalékos mértékű adót kell megállapítania és fizetnie a juttatás hónapját követő hónap 12. napjáig. Illetve ha nem állnak kapcsoltsági viszonyban, de az év elejétől összesítve 3 millió forintot meghaladó összegű bevételt juttat, akkor a 3 millió forintot meghaladó összegű juttatás után 40 százalékos mértékű adót kell fizetnie.

Az új lista (helyes rögzítés esetén) kimutatja az adott időszakra (javasoljuk havonta lekérni a 08 bevallással egyezően) a 40%-os adófizetési kötelezettséget. Listázza a konkrét bizonylatot és pénzügyi rendezését, amelyre a 40%-os adó vonatkozik.

Fontos tehát a számla rögzítésekor helyesen megadni a minősítéseket és kiegyenlítéskor is helyesen jelölni, hogy kata adózás és/vagy kapcsoltság fent áll-e.

Kiegyenlítéskor figyelmeztető üzenetet ad a program, ha a lerögzített számla minősítésében szereplő beállítás eltér a kiegyenlítésben lévő jelöléstől.

Kérjük továbbá a kata alanytól számlákat befogadókat is, hogyha a 08 bevalláson adatszolgáltatási kötelezettségük van, azt is fokozottan ellenőrizzék különös tekintettel a számla kiállító adózási módja változott.

Kimutatás/Adó/Összesítő jelentés változásai:

Az áfa bevallás tervezete szerint a “2165M-02-K lap Számla tip. megnevezésű b) oszlop értéklistájából törölésre kerül a “K – Korábbi korrekció” érték.” A programban is a K érték törlésre került.

Továbbá “A 2165M-02 lap kiegészült a “Előlegből adódó különbözet jelölése” megnevezésű e) oszloppal. Az oszlop értéklistájában a következő két érték valamelyike szerepelhet: “V- végszámla”, “KÜL- végszámla előleggel csökkentett értéke”. Az új kódok a listán megjelennek, automatikusan kitöltődnek.

Rögzítés menetében nincs változás.

Bővebb leírás!

Inaktív menüpontok

Néhány menüpont inaktív. Ügyfeleinket verzió információban értesítjük ha ismét aktívak lesznek.

(Pld. Áfa bevallás, bérfeladás, 21KATA…stb)

Nyilvántartások/Cégautó: új üzemanyagok

Új üzemanyagok rögzíthetőek, illetve a hozzájuk tartozó cégautó adó mértéke is számítódik. (Elektromosnál nulla.)

Egyéb fontos információk:

Jogcímek utólagos nyitása:

Törzsadatok/Saját jogcímek menüpontban nem a megfelelő jogcímek találhatók. Esetleg a nyitás hibaüzenetet ad, hogy a nyitott számlákat nem tudja megnyitni, mert hiányoznak jogcímek.

Honlapunkon a Tudástárban az Egyszeres könyvvitel alatt bővebb leírás található.

https://tudastar.novitax.hu/jogcimek-utolagos-nyitasa-az-egyszeres-konyvvitelben/

Pénzforgalmi áfából ki- és belépés:

Kérjük, aki ki vagy belép a pénzforgalmi áfá-ba a nyitó és elő évi záró bizonylatait ellenőrizze, és a jogszabálynak megfelelően rendezze az előző év utolsó és a tárgyév első áfa bevallásában! Előző évben beállítandó a könyvvezetés/adózás fülön a következő évi adózás.

Menükezelővel kapcsolatos beállítások:

A TAXA-ban leggyakrabban könyvelt adózási módok példákkal, előző évi zárásra és tárgyévi nyitásra való tekintettel:

2020-ban a záráskor megadható az „Adózási mód a köv. évtől”. Beállítása fontos a pontos nyitás miatt. De ha a felhasználó 2020-ban elmulasztotta, akkor a nyitás során még korrigálhat.

Következő évi adózási formák:

- Vállalkozói személyi jövedelemadó

- Szja mezőgazdasági átalány

- Szja tételes átalány

- Szja %-os átalányok

- Kisadózó tételes adó.

Ezekben az esetekben a program 2021. évre is a TAXA-t nyitja meg.

Ha a társaság 2020-ban társasági adóval vagy kivával adózott és 2021-re katát választ, akkor 2021-től a Win-Tax rendszer TAXA programja fogja a kata bevételi nyilvántartást vezetni.

2021-től is fontos a menükezelőben a Könyvvezetés, adózás fülön az adatokat pontosan beállítani!!!

A felhasználónak a gépi nyitásnál ellenőriznie kell, hogy ezek az adatok a választott adózási módjának megfelelően lettek-e átnyitva.

Ami idén is nagy figyelmet igényel a katás vállalkozás kezelése a TAXA-ban.

Lényeges, hogy a „Kisadózó tételes adó belépés” dátuma ki legyen töltve.

A vállalkozás év közben is beléphet és kiléphet, de ezekben az esetekben a be – és kilépés dátumát pontosan kell tölteni illetve meg kell adni a kata kilépés okát.

Lehet olyan vállalkozás is, aki tárgyévben szja-sként indul, majd belép és kilép a katába/ból és visszalép a szja alá.

Ahhoz hogy az 53 bevallásán az adatok helyesen kerüljenek kitöltésre fontos a dátumok pontos rögzítése. A katás időszak pontos meghatározása még azért is fontos, hogy a „Kata bevételi nyilvántartásra” csak a katás időszak bevételei kerüljenek rá, és a 12 millió forint időarányosan mint határ pontosan számítódjon és a 40%-os + adó megfelelő adóalapra számítódjon fel.

A program elindítása

A programot telepítő rendszer a telepítés során létrehozza a programrendszert elindító parancsikont, amelyből a program indítható. A program elindítása után ajánlatos kitölteni a felhasználói adatokat, valamint áttekinteni a program alapbeállításait. A Win-Tax rendszer részei a következők: menükezelő, a számlázó, pénzügyi, és készlet-nyilvántartási, a kettős könyvviteli, az egyszeres könyvviteli, a bérszámfejtő, és az útnyilvántartó modul.

A program sikeres telepítése, és első elindítása után jelenik meg a most látható kiegészítő dokumentáció, amely az „Információk/Új verzió információ” menüpontban bármikor megjeleníthető, nyomtatható.

Az új könyvelési év első változata átmenti az előző évi programbeállításokat (kezelés, nyomtató, mentések száma, helye stb.), a program használatba vétele előtt azonban javasoljuk azokat áttekinteni.

Gépi nyitás

A gépi nyitás elindítása előtt az előző évi állományon javasoljuk az összes ellenőrzési funkció lefuttatását és az esetleges hibák javítását. A nyitás csak hibátlan állomány esetén lesz sikeres.

Gépi nyitás kezdeményezése a menükezelőben

A rendszer integráltságából következően az egyik évről a másik évre történő átnyitást a menükezelőben kell kezdeni a „Cégadatok – Cégek – Nyitás (előző évből)” funkcióval. A funkció első elindítását követően (amikor még a nyitandó cég még nem szerepel az aktuális évben) a program átnyitja a cégadatokat, a következők szerint:

A menükezelő gépi nyitás funkciójának elindítása után megjelennek az előző évben könyvelt vállalkozások, amelyekből ki kell választani a nyitandó céget (az aktuális cégen nyomott Enter).

A Cégadatokat ellenőrizni kell!

A cégadatok nyitásakor az adózási formák miatt figyelni kell a cégformát, vállalkozási formát és az adózási módot, az egyéb adózással kapcsolatos beállításokat.

(Pld: katás társaságok és vállalkozások beállításai, pénzforgalmi áfa, alanyi mentesség, …)

Figyelem!

Hibás nyitás esetén a forgalmazó sem tudja a nyitási módosításokat változtatni! Hibás nyitás esetén a céget újra kell nyitni és könyvelni.

Az előző könyvelési év adatai alapján a program bejelöli a nyitható modulok adatállományait, amelyek egyszeres könyvvitel esetén általában a TAXA, és a BÉR programok. A képernyőből való továbblépés után a menükezelő egymás után elindítja a bejelölt programokat (a bérszámfejtő és az egyszeres könyvviteli programokat), a nyitás további lépései az egyes programok dokumentációjában találhatók.

Könyvelési jogcímek nyitása

A program külön kérdés nélkül átnyitja a nyitandó céghez rendelt, és a saját jogcímeket is tartalmazó könyvelési jogcímállományt. A 2020. évi verzióban az átnyitott jogcím állomány a „Törzsadatok/Saját jogcím” menüpontban módosítható, vagy a menükezelő cégadatok „Cégadatok/Törzsbeállítások” menüpontjában más jogcímállomány rendelhető a céghez.

A menükezelő a cégadatok, és a közös törzsállományok átnyitása után elindítja a TAXA program gépi nyitás funkcióját. A TAXA program, igazodva a könyvelés menetéhez, a nyitást több lépésben teszi lehetővé:

Folyószámlás adatok:

Bejelölése esetén a program átnyitja az összes törzs-állományt (partnerek, munkaszámok, stb.) és a kiegyenlítetlen folyószámlás (szállítói/vevői) és elszámolási (előlegek, hitelek stb.) bizonylatokat. A program a folyószámla adatok nyitása előtt átnyitja az összes törzsállományt is (partnerek, bankok, pénztárak, árutörzs stb.).

Eszközök:

Az eszközök utólagos nyitásához a gépi nyitásból csak az eszköznyitást kell választani.

A géppel nyitott eszköz adatok megtekinthetők, szüksége esetén módosíthatók a „Nyitás / Eszközök” menüpontban (lásd eszközök kézi nyitása). Az eszközök megnyitás után, a nyitó eszköz adatok törlése után újranyithatók a „Nyitó adatok törlése, újra nyitása” menüpontban.

Naplófőkönyv (nyitó sor) gépi nyitása

A naplófőkönyv géppel csak az „Évzárás” után nyitható.

Az analitikán is szereplő nyitó sorokat (pl. előlegek, kölcsönök) a program az analitikából nyitja a nyitó sorba (azt kézzel megadni nem lehet). Ez azt is jelenti, hogy a nyitó soron (a kézi nyitásnál sem) nem találhatók meg az „Egyéb követelés”, „Egyéb tartozás” mezők, az arra a mezőkre nyitandó értékeket az „Elszámolások” alatt található hasonló nevű jogcímekre a „Könyvelés” – „Analitikák” – „Folyószámla” menüpontban kell rögzíteni. A program ezen rovatokat tehát a nyitó folyószámla analitikáról gyűjti be a naplófőkönyv nyitó sorába.

Ezzel összefüggően, a nyitó sor képernyőn szerepel a „B/P átvezetés”, amely mezőbe az „úton levő” pénzt kell rögzíteni. Az egyik számláról ( Pl. a pénztárból) kikerült, de a másik pénzforgalmi helyre még nem érkezett meg az összeg az év zárásakor.

A géppel nyitott naplófőkönyv, megtekinthető, és szükség esetén módosítható a „Nyitás/Naplófőkönyv” menüpontban (lásd naplófőkönyv kézi nyitása menüpontot). A nyitó adatok törlésük után újranyithatók a „Nyitó adatok törlése, újra nyitása” menüpontban.

Társasház:

A társasházi adatok csak egyszer nyithatók. Újranyitás nem javasolt!

Mérleg, Eredmény:

TAXTA használata esetén a Mérleg és Eredménykimutatás adatainak nyitása automatikusan történik, törléssel újranyitható.

Gépi nyitás a menükezelőben, ha már a vállalkozás az aktuális könyvelési évben már meg van nyitva (pld. TAXA modulnál)

Amennyiben az előző gépi nyitás alkalmával a cégadatok és folyószámla lett átnyitva, már nem kell a menükezelőben újra elindítani a „Gépi nyitás (előző évből)” funkciót, a nyitás e nélkül is folytatható. Nyitás a már átnyitott adatok törlése után újrakezdhető a TAXA program „Nyitó adatok törlése, újranyitása” menüpontban.

A vállalkozás teljes újranyitása

Ebben a fázisban is van lehetőség a vállalkozás újra nyitásához, ehhez a menükezelőben ismét el kell indítani a gépi nyitást az előző évről, képernyő alján látható „A már meglévő adatok megtartja” kérdés bejelölését meg kell szüntetni.

Figyelem!

A teljes újranyitás nem csak a nyitó, hanem a könyvelési évben könyvelt adatok elvesztésével is jár, ezért azt csak az adatok mentése után indokolt esetben javasoljuk.

Kézi nyitás a TAXA programmal

Az előző évi könyvelési adatok kézi nyitására csak a program használatba vételekor, vagy új cég nyitásakor van szükség.

A pénzforgalmi helyek (pénztárak, bankok) nyitása

A gépi nyitáskor a menükezelő megnyitja az előző évi záró egyenlegekkel a bankokat, pénztárakat. Új cég nyitásakor a program nyit egy bankot, és egy pénztárat, amely pénzforgalmi helyek adatait az évközi könyvelés megkezdése előtt a „Törzsadatok / Bankszámlák / Pénztárak” menüpontban lehet módosítani, a nyitó értékeket rögzíteni, és további pénztárakat, bankszámlákat rögzíteni.

A pénzforgalmi hely adatokat évközben bármikor lehet módosítani, bármikor lehet új pénzforgalmi helyeket rögzíteni, a pénzforgalmi hely nyitó értékének módosítása után javasoljuk a „Szerviz” menüpontban az „Ellenőrzés” futtatását.

Folyószámla kézi nyitása

A nyitott szállítókat, vevőket, előlegeket, kölcsönöket a „Nyitás / Folyószámla” menüpontban, az évközi bizonylatok rögzítéséhez hasonlóan, a következő eltérésekkel kell rögzíteni:

Pénzforgalmi helyként csak bank adható meg.

Csak a folyószámlás jogcímek használhatók.

A részkiegyenlített számlákat, előlegeket egyenlegben kell nyitni.

Eszköz adatok kézi nyitása

A könyvelési év előtt a vállalkozás tulajdonában levő eszközök adatait a „Nyitás / Eszközök” menüpontban kell rögzíteni. A kezelőnek kézzel kell kitöltenie a bekerülési értéket, aktiválást, elszámolt écs-t, azaz az eszköz az eszközök nettó értékét.

Naplófőkönyv kézi nyitása

A naplófőkönyv az előző év naplófőkönyv záró sorai, és az adófolyószámla alapján a „Nyitás / Naplófőkönyv” menüpontban nyithatók.

A nyitó adatok rögzítő képernyőire a fülecskékre való kattintással léphetünk rá.

– Magánszemélyhez köthető kötelezettségek, tartozások;

– Az egyéni vállalkozó kötelezettségei, tartozásai;

– Magánszemélyhez nem köthető kötelezettségek tartozások;

– Magánnyugdíj pénztári kötelezettségek, tartozások.

Bármely csoportra lépve, egysoros, üres adatfelviteli képernyő jelenik meg, az első esetben üresen, ha már vannak rögzített adatok, akkor a sorokban azok láthatók. Új nyitó adat rögzítése az „Ins” billentyűvel kezdeményezhető. Bármely sor törölhető a „Del” billentyűvel, az aktuális soron nyomott „Enter” után a sorban levő összeg átírható.

A „Ins” megnyomása után a képernyőn megjelennek a kiválasztott csoporthoz tartozó nyitó adatok nevei (Pl. a „Magánszemélyhez köthető„csoport esetén a „Munkáltatói szja, kifizetői szja, stb.). A nyitó adat az aktuális soron nyomott „Enter” után rögzíthető (Pl. a munkáltatói szja soron nyomott enter után pozitív számként beírható az szja tartozás (fizetendő szja), negatív számként az szja követelés (visszaigényelhető szja)). A nyitó érték beírása, és az F9 billentyűvel való tárolása után a képernyőn ismét a csoporthoz tartozó nyitó adatok jelennek meg, lehet folytatni a nyitó adatok rögzítését.

A nyitó adatok könnyebb rögzítése érdekében a képernyőn megjelenő, az adott csoporthoz tartózó nyitó adatok a következők szerint rendezhetők sorba:

A nyitó adatok neve

Az adatok rögzítési sorrendje

Tematikai csoportosítás (Besorolás, Pl. szja, nyugdíjjárulék stb.).

A nyitó adatok rögzítése a rögzíthető adatokat megjelenítő képernyőn nyomott „Esc” billentyűvel bármikor félbehagyható, befejezhető. Az „Esc” megnyomása után a program visszatér a nyitó adatok soros megjelenítéséhez, így a kezelő áttekintheti az eddig rögzített adatokat.

F4 a nyitó adatok egy képernyős elrendezése

Az áttekintést segítheti az ezen a képernyőn nyomott „F4”-es billentyű, amely után a program a nyitó adatokat egy képernyőre rendezve jeleníti meg.

A nyitó adatok rögzítése, az eddig rögzített adatokat megjelenítő képernyőn az „F9” megnyomásával fejezhető be, vagy hagyható félbe. A rögzített nyitó adatok a későbbiekben, az itt leírt módon bármikor javíthatók, illetve a rögzítés folytatható. A nyitó adatokban történt módosítás után javasoljuk a „Szerviz” menüpontban található „Ellenőrzés” futtatását.

Társasház kézi nyitása

A Társasház kezelés menüpontban lehetséges. Bővebb leírás a Súgóban, Felhasználói kézikönyvben.

Mérleg, Eredménykimutatás kézi nyitása

Az értékeket ezer forintban kell megadni, illetve tölthető a Helyesbítés oszlop.

Nyitással kapcsolatos fontos információk

https://tudastar.novitax.hu/egyszeres-konyvviteli-program-nyitasa/

https://tudastar.novitax.hu/jogcimek-utolagos-nyitasa-az-egyszeres-konyvvitelben/