Adózási módok az egyszeres könyvviteli programban a menükezelőben állíthatóak.

A leggyakrabban előforduló kérdések és témák kerültek összefoglalásra a leírásban az adózási mód változásokkal kapcsolatosan.

Az adózási mód változások összefoglalása leírás áttekintése után kérjük a felhasználókat, hogy fokozattan ellenőrizzék mind az áfa, 53SZJA és XXKATA nyomtatványokat, bevallásokat.

(Őstermelői könyvelés esetén is az 53SZJA bevallásába csak a vállalkozói szja sorok töltődnek.)

Ellenőrzés szükséges az évek közötti és az éven belüli adózási mód változások esetében is.

Felhívjuk a felhasználók figyelmét arra, hogy a leírás az általános , nagy számban előforduló gazdasági eseményekre próbált rávilágítani. Így az áttéréseket kérjük fokozott figyelemmel kezelni szíveskedjenek!

Az áttérések száma és variációja nagy, így az összes eset nem került lefedésre.

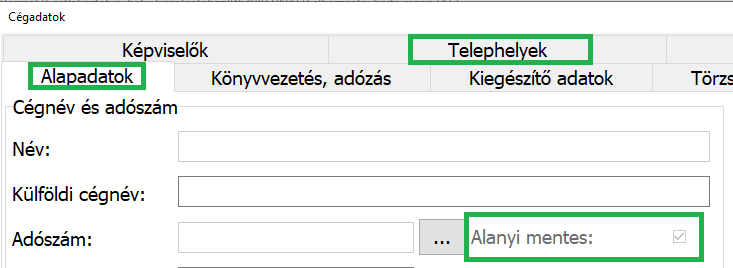

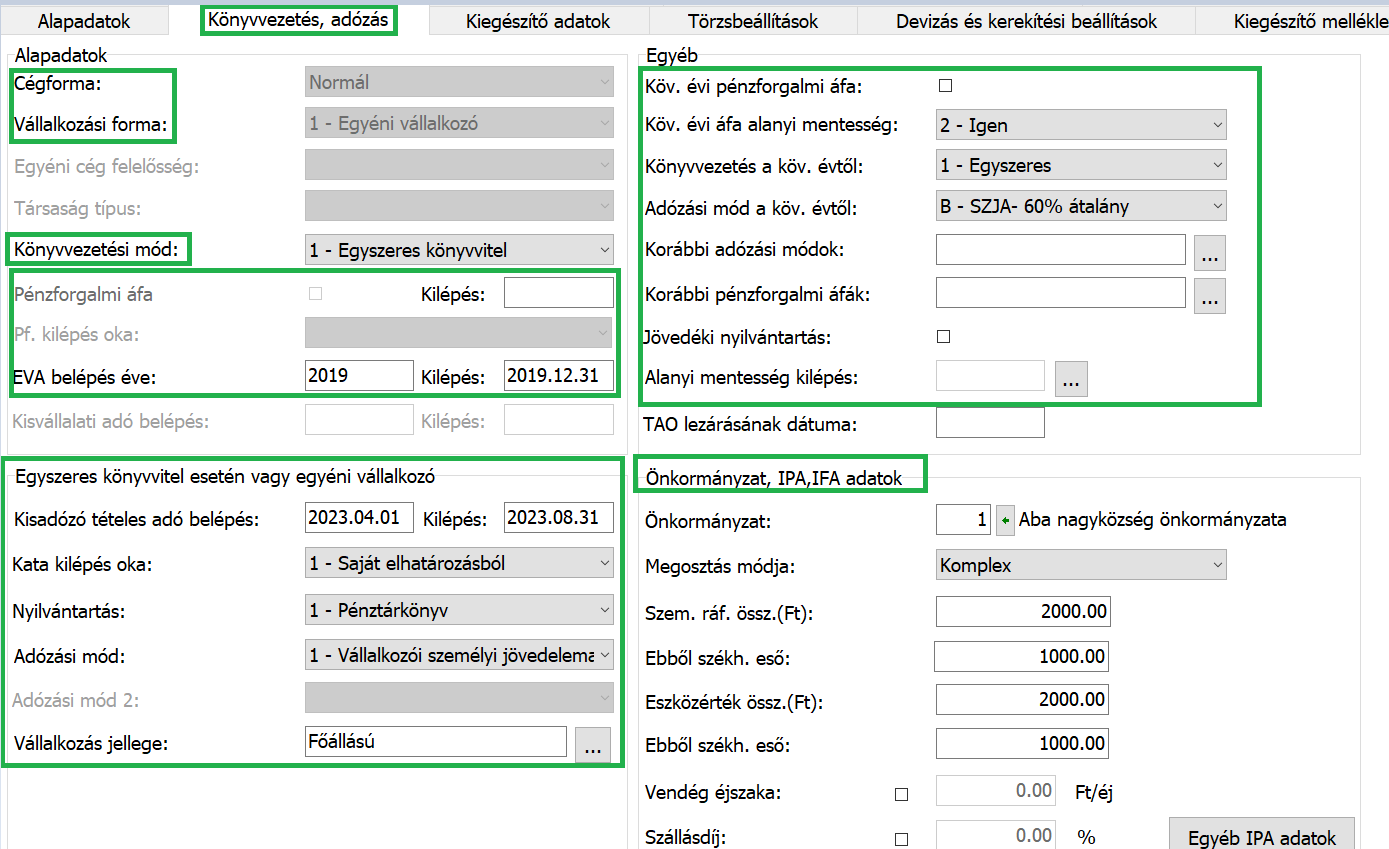

Fontos a Menükezelőben a Cégadatoknál helyesen beállítani a tárgyévre és a következő évre vonatkozó adózási beállításokat is. Ha az egyszeres programba visszalépnek a felhasználók a menükezelőben történt módosítások után, akkor az ellenőrzést indítsák el. (Szerviz menüpont!)

“Adózási mód 2” lehetőség csak akkor aktív, ha a vállalkozás tárgyévben január 1. után lépett be a kisadózás hatálya alá, és tárgyévben december 31. előtt lépett ki.

Tehát az éven belüli 3 féle adózási mód kezelésénél van csak szükség erre a beállítási lehetőségre. Ha csak 2 féle adózási módja volt a vállalkozásnak, akkor elegendő az “Adózási mód” és a “Kisadózó tételes adó belépés és kilépés” helyes kitöltése.

Általános forgalmi adó tekintetében:

Áfa esetén évek közötti változások:

- Az alanya volt, majd következő évtől mentességet választott: a ki nem fizetett vevő számlák adója az utolsó áfa bevallásba automatikusan bekerül. Bejövő számláknál a pénzforgalmi áfás szállítóktól való nyitott tételeket kérjük kezelni.

- Nem volt alanya, de következő évtől alanya lesz

Áfa esetén éven belüli változások:

Alanyi mentes volt a vállalkozás, de átlépte a mentesség határát.

Általános forgalmi adóval kapcsolatos bővebb leírások még!

Általános forgalmi adó a TAXA-ban

Általános forgalmi adó összes leírás!

Évek közötti adózási mód változások a jövedelem megállapítása és adója tekintetében:

- vszja – kisadózó (nyitott bevételek még a SZJA bevallásba bekerülnek)

- vszja – átalány

- átalány – kisadózó (nyitott bevételek még a SZJA bevallásba bekerülnek)

- átalány – vszja

- kisadózó – vszja (nyitott bevételek még a XXKATA nyomtatványba bekerülnek)

- kisadózó – átalány (nyitott bevételek még a XXKATA nyomtatványba bekerülnek)

Egyéb információk:

Kisadózói időszakban a kiegyenlített nyitó (nem katás) szállítók és vevők nem beszámító kiadásként és bevételként könyvelődnek a naplófőkönyvben.

A jogszabály szerint az 53SZJA bevallásig kiegyenlített vszja időszaki költségek vszja-s költségnek számítanak, tehát még a vszja-s időszakban, az előző év bevallásában szerepeltethetők. Bevallás benyújtása után kiegyenlített vszjas költségek pedig önrevizióval érvényesíthetők. A következő évi állományból a program nem tud adatokat gyűjteni, így a felhasználónak kell ezeket rendezni. Pld. technikai pénzforgalmi helyen kiegyenlítenie a tárgyévben azokat a költségeket, amelyeket a bevallásban szerepeltetni szeretne. A következő évben, a valós kiegyenlítésnél könyvelhetnek nem adóköteles kiadásokat.

Éven belüli adózási mód változások a jövedelem megállapítása és adója tekintetében:

- vszja – kisadózó

- kisadózó- vszja

- vszja – kisadózó – vszja

- átalány- kisadózó- vszja

- vszja – kisadózó – átalány

- átalány – kisadózó

- kisadózó – átalány

Egyéb információk:

Ha a vállalkozás év elején vszja-val adózott és év közben lép be a kisadózás hatálya alá, akkor a belépés előtti napon a nyitott vevőket adóköteles bevételnek kell tekinteni. (Adóelőleg listán összesítésre kerülnek az ilyen nyitott bevételek. Az 53SZJA bevallás 25. sorába bele kerülnek, a kalkulátor is számol ezekkel, mint kisadózás hatálya alá átlépés miatt figyelembe vett további bevétel.) Kisadózóként történő kiegyenlítés esetén nem adóköteles bevételként kerülnek rögzítésre a naplófőkönyvbe. Vszja-s bevételnek azokat a bevételeket tekinti a program, melyek teljesítése is vszja-s időszakra esik.

A ki nem egyenlített vszja-s költségek kisadózói időszakban történő kiegyenlítésekor éven belül adóköteles költségként kerülnek a naplófőkönyvbe, hiszen a vszja-s időszaki költségek elszámolhatóak a vszja-s bevételekkel szemben. Az 53SZJA bevallásba is mint elszámolható költségek kerülnek be. Ebben az esetben nem kell a kezelőnek rendeznie, mint a fentebb vázolt évváltáskor, hiszen tárgyévben történt a váltás, tárgyévi állományból a bevallás ki tudja gyűjteni ezeket a költségeket.

Kisadózói bevételnek azok a bevételek számítanak, amelyek kisadózóként keletkeztek és kerültek kiegyenlítésre. Adóköteles bevételként könyvelődnek és a bevételi nyilvántartásba bekerülnek továbbá a XXKATA nyomtatványra is. Kisadózói időszak költségei a naplófőkönyv költség / ráfordítás rovataiba kerülnek bele, a kisadózó időszak költségeit a vállalkozás nem érvényesíti az adózásába. (Nem kerül bele a kalkulátorba, eredménylevezetésbe, eredménykimutatásba, adóelőleg lista nem számol vele és az 53SZJA bevallás sem!) A naplófőkönyv lekérésénél lehet szűrni, hogy katás bizonylatokkal vagy nélkülük listázódjon a naplófőkönyv.

Ha a vállalkozás év elején kisadózó volt majd vszja-val adózik, akkor a nyitott kisadózó bevételei a XXKATA nyomtatványba bekerülnek és a bevételi nyilvántartásba is.

Kisadózói időszak költségei a naplófőkönyv költség / ráfordítás rovataiba kerülnek bele, a kisadózói időszak költségeit a vállalkozás nem érvényesíti az adózásába. (Nem kerül bele a kalkulátorba, eredménylevezetésbe, eredménykimutatásba, adóelőleg lista nem számol vele és az 53SZJA bevallás sem!) A naplófőkönyv lekérésénél lehet szűrni, hogy katás bizonylatokkal vagy nélkülük listázódjon a naplófőkönyv. A kisadózói időszak bevételei melyek a kisadózói időszak után (vszja-s időszakban) egyenlítődnek ki a program nem beszámító bevételnek könyveli és az szja bevallásba mint adóköteles bevétel nem gyűjti be.

Ha a kilépéskori nyitott bevételeknek a teljesítése nem kisadózói időszakra van rögzítve, akkor a program már azokat nem katás bevételként kezeli. A program figyelmeztetést ad: “Kata időszaki keltű, de más adózási módban teljesített bizonylat! Kérjük ellenőrizze, rendezze!”

Ha a vállalkozás év elején vszja-val adózott és év közben lépett be a kisadózás hatálya alá, és ki is lépett, majd az év végéig ismét vszja-val adózott, akkor a kisadózás végéig a fentebb leírtak érvényesülnek értelemszerűen.

Fontos figyelni arra, ha az év eleji vszjas bevétel csak a kisadózás utáni vszjas időszakban kerül kiegyenlítésre nem adóköteles bevételként kerül könyvelésre a naplófőkönyvben. A kisadózásba való belépés előtti napon a nyitott vevőket adóköteles bevételnek kell tekinteni. (Adóelőleg listán összesítésre kerülnek az ilyen nyitott bevételek. Az 53SZJA bevallás 25. sorába belekerülnek, a kalkulátor is számol vele, mint kisadózás hatálya alá átlépés miatt figyelembe vett további bevétel.) Az év eleji vszjas költségek az év végi vszjas időszakban kiegyenlítve adóköteles költségként kerülnek könyvelésre. 53SZJA bevallásba mint beszámító költségek szerepelnek. (Kalkulátor, eredménylevezetésen is gyűjtésre kerülnek, és az adóelőleg lista is számol velük.) A kisadózói időszak bevételei melyek a kisadózói időszak után (vszjas időszakban) egyenlítődnek ki a program nem beszámító bevételnek könyveli és az 53SZJA bevallásba mint adóköteles bevétel nem gyűjti be. Ezek a nyitott bevételek a kisadózói bevételi nyilvántartásra kerülnek rá.

Lehetséges, hogy a vállalkozás év elején kisadózó volt, majd utána átalányadózó és voltak nyitott bevételei és költségei a kisadózás alatt, amelyek kiegyenlítése átalányadós időszakban történt. Ezek a bevételek a XXKATA nyilatkozatba bekerülnek, kiegyenlítéskor nem adóköteles bevételként könyvelődnek. A költségek kiegyenlítéskor be nem szám. kiadásként kerülnek a naplófőkönyvbe.

Ha átalányadózó volt a vállalkozás év elején, majd utána kisadózást választott az év hátralévő részére, akkor azon átalányadós időszakban keletkezett bevételek, amelyek kisadózói időszakban egyenlítődnek ki a szja bevallásban mint átalányadós bevételek szerepelnek. A naplófőkönyvben pedig Be nem szám. bev-ként könyvelődnek.

A három adózási mód éven belüli esetekben is-, azaz vszja majd kisadózás és átalány illetve az átalány, majd kisadózás és vszja – a fentebb leírtak érvényesülnek.

Az áttéréskori nyitott bevételeknél a program a teljesítés dátumát vizsgálja. Megvizsgálja, hogy a teljesítés dátuma időpontjára a menükezelőbe milyen adózási mód van beállítva és azt veszi alapul. A felhasználó így fokozottan ellenőrizze az átlépő bizonylatokat, ha szükséges rendezze.

Kisadózás és Szja adózási módok változásnál bérek kezelése, bérekhez kapcsolódó adó- és járulék befizetések

Ha az egyéni vállalkozó kisadózás hatálya alól átkerül a szja hatálya alá illetve fordítva, akkor a bérek könyvelésénél figyelembe kell venni az alábbiakat.

A bérfeladás nem tudja megítélni, hogy az adott feladandó bér kisadózói vagy szjas, illetve a befizetett adó- és járulék kisadózói időszak vagy nem kisadózói időszak járuléka.

Kisadózói időszakban feladott bér nem csökkenti az eredményt, a szja-s időszakban feladott bér viszont igen. Így a kisadózói időszakra vonatkozó bér , szjas időszakra történő feladása csökkenti az eredményt. Javasoljuk adózási mód váltásakor a váltás előtti napra a bért feladni, és ha ezen a napon a kifizetése nem történt meg, akkor a bérfeladáshoz egy új sorban a nettó bért berögzíteni, mint Letiltás, levonás. Majd a tényleges kifizetéskor nem kell újra feladni a bért, csak a nettó kifizetés kell könyvelni a 443 jogcímre. (Ez a megoldás az átutalásosan kifizetett bérek rögzítésének sémája alapján működik!) Ezzel elkerülhető, hogy a kisadózói bér elszámolásra kerüljön szja-s időszakban és adóhiányt okozzon. Ellenkező esetben, ha a szjas időszakra vonatkozó bér feladása kisadózás időszakára történik, akkor nem csökkenti az eredményt. Ha a felhasználó az eredményt csökkenteni szeretné a szjas időszak utolsó napjára javasoljuk feladni a bért és a fentiek alapján a bérfeladáshoz egy új sorban a nettó bért ugyancsak rögzíteni. Tényleges kifizetéskor itt is a 443 jogcímet kell használni.

Az adó- és járulék befizetéseknél is hasonló megoldás javasolt.

Kisadózói időszakra vonatkozó járulék szjas időszakban történő kifizetése csökkenti az eredményt. Javasoljuk a kisadózói időszak utolsó napján technikai pénzforgalmi helyre lekönyvelni legalább a költségként / ráfordításként elszámolható adó- és járulék befizetéseket. Szjas időszakban (a tényleges pénzforgalom időpontjában) pedig be nem szám.kiadás rovatba könyvelődő jogcímre könyvelni a tényleges pénzforgalmakat. Ezzel elkerülhető, hogy a kisadózói időszak adó- és járulék szjas időszakban történő pénzforgalmi rendezése adóhiányt okozzon. Ellenkező esetben, ha szjas időszakra vonatkozó bér adó- és járulékainak kifizetése kisadózói időszakban történik, akkor nem csökkenti az eredményt. Ha a felhasználó az eredményt csökkenteni szeretné a szja-s időszak utolsó napjára javasoljuk technikai pénzforgalmi helyre lekönyvelni legalább a költségként/ráfordításként elszámolható adó- és járulék befizetéseket. Kisadózó időszakban (a tényleges pénzforgalom időpontjában) pedig be nem szám.kiadás rovatba könyvelődő jogcímre könyvelni a tényleges pénzforgalmakat.

(Szja-s esetek akkor is működnek ha az egyéni vállalkozó másodállásban folytatja a tevékenységet.)