Az átalányadózó egyéni vállalkozásokat az egyszeres könyvviteli program az alábbi módon kezeli:

Cégforma minden esetben egyéni vállalkozónál: Normál/KATA (egyéni váll.)

Vállalkozási forma: Egyéni vállalkozó

Az Adózási módnál és/vagy az Adózási mód 2-nél meg kell adni, hogy a vállalkozás milyen adózási módot választ a nem katás időszakokban, ami lehet átalányadó is. (Megfelelő mértékűt kell kiválasztani.)

Ha csak egyféle adózási módja van, akkor az “Adózási mód” -ot kell helyesen beállítani, ha nem kisadózó. Ha kisadózó, akkor a belépés dátumát szükséges megadni.

Lehet olyan eset amikor az egyéni vállalkozó a teljes évben nem egyféle adózási módot választ.

Lehet kettő vagy akár három adózási mód is egy éven belül.

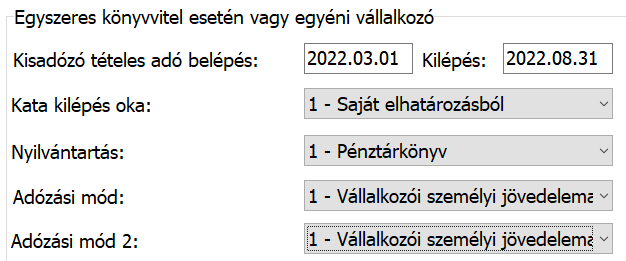

Példák a kétféle adózási módra:

- Év elején kisadózó majd kilép a katából és vállalkozói személyi jövedelemadóval vagy átalányadózással teljesíti adófizetési kötelezettségét.

Ebben az esetben tárgyév előtti a kata belépési dátum vagy január 1. és tárgyévi a kilépési dátum. Az adózási mód vszja-ra vagy átalányadóra van állítva.

- Év elején lehet vállalkozói személyi jövedelemadóval adózó majd belép a katába.

Ebben az esetben tárgyévi a kata belépési dátum, de nem január 1. Az adózási mód vszja.

- Lehet év elején vszja-val adózó, évközben be-és kilép a katába, majd év hátralévő részében vszja-val adózik.

Ebben az esetben tárgyévi a katába való be (nem január 1.) és kilépés dátuma és az adózási mód és adózási mód2 vállalkozói személyi jövedelemadó.

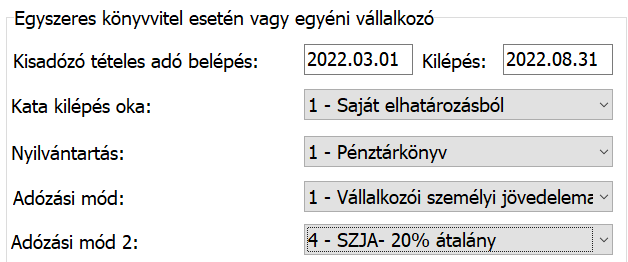

Példák háromféle adózási módra:

- Év elején vszja-val adózik, majd évközben belép a katába és ki is lép, és kilépés után átalányadózó lesz.

A kata be (nem január 1.) és kilépés dátuma töltött, tárgyévi mindkét dátum. Adózási mód vállalkozói személyi jövedelemadóra van állítva Adózási mód 2 pedig a megfelelő mértékű átalányadóra.

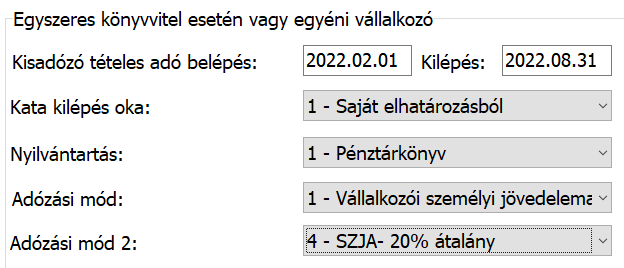

Évközben kezdő vállalkozások:

Évközben kezdő vállalkozóknál, akik kisadózóként kezdenek és tárgyévben ki is lépnek a hatálya alól , a három időszak miatt az adózási módot állíthatják VSZJA-ra, az adózási mód2 beállítást pedig a kisadózás utáni adózási módra.

Pld. 2022.02.01-től kisadózó egyéni vállalkozó. 2022.09.01-től átalányadós.

- szakasz: még nem egyéni vállalkozó (2022.01.01.-2022.01.31.)

- szakasz: kisadózó egyéni vállalkozó (2022.02.01.-2022.08.31.)

- szakasz: átalányadós egyéni vállalkozó (2022.09.01-2022.12.31.)

Évközben kezdő kisadózó vállalkozó

Mi számít bevételnek?

Áfás egyéni vállalkozóknál értelemszerűen a nettó érték számít bevételnek.

Mindhárom adózási módnál a kiegyenlített bevételek számítanak bevételnek.

Az áfa részre természetesen az általános forgalmi adó jogszabály vonatkozik.

Előleg tekintetében a 481 jogcímre könyvelt előleg az átalányadóba beszámító bevételként kezelődik, a 491 jogcímre könyvelt előleg az átalányadóba nem beszámító bevételként könyvelődik. Mindkét előlegnél lehetőség van alanyi mentesség, TM, 27%,5%,18% vagy akár áfa körön kívüli lehetőség választására.

Tehát nem csak áfás előlegek könyvelhetőek a fenti két jogcímre.

A Törzsadatok/Munkaszámok-nál van lehetőség “Adóalapba nem számít” jelölésre. A jelölt munkaszámokra könyvelt bevételek nem szerepelnek az átalányadós bevételek listán.

Katába történő kilépésnél a nyitott számlák bekerülnek a katás bevételi nyilvántartásba (feltéve ha a teljesítésük kata időszaki). Tehát a program azokat a bevételeket fogja még a bevételi nyilvántartáson szerepeltetni a kiegyenlítéstől függetlenül, melyek teljesítése kisadózói időszakra esik. Szja-ból történő kilépésnél is a nyitott bevételeket figyeli a program, az előbbihez hasonló módon.

Tehát ezek a kisadózó nyitott számlák, hiába az átalányadós időszakban kerülnek kiegyenlítésre, nem fognak átalányadós bevételnek számítani.

A felhasználók az adózási mód áttérésénél a nyitott bizonylatokat és kiegyenlítésüket fokozottan ellenőrizzék, ha szükséges korrigálják.

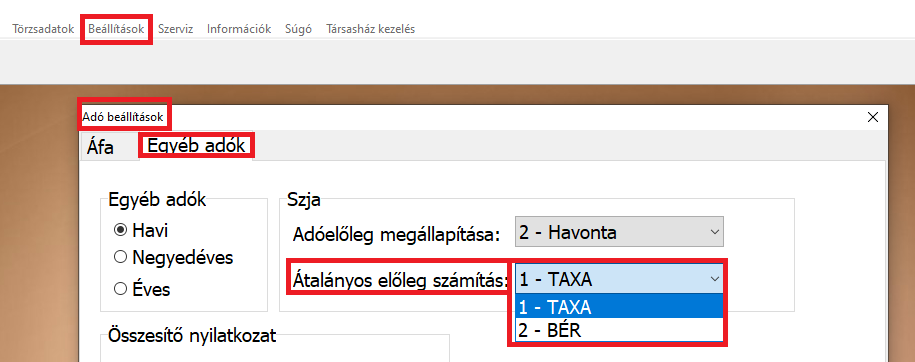

Adóelőleg

Az adóelőlegekkel kapcsolatosan beállítható, hogy a program havonta vagy negyedévente számítsa.

Beállítások/Adóbeállítások/Egyéb adók fülön: szja adóelőleg megállapítása lehet havonta vagy negyedévente.

Ha van adózási mód 2, akkor tárgyévben lépett be a vállalkozó a katába és ki is lépett. Így ebben az esetben „adóelőleg kata kilépés után” lista aktív lesz és a kata kilépés utáni időszak adóelőlegei számítódnak a listán.

A Kimutatások/Adó/Átalányadós bevételeknél listázhatóak a befolyt átalányadós bevételek. Van xls kimenete is a listának. Esetleges adózási mód változás miatt, lehetőség van az adózási mód változás miatti bevételek megjelenítésére is.

Ha az egyéni vállalkozó 2023-ra (következő évre) adózási módot változtat, azt a könyvvezetés , adózás fülön továbbra is be kell állítani.

Az átalányadós időszak adóelőleg listái mindig göngyölt listák.

Az adóelőleg listán számítódik a jövedelem a megfelelő költségátalány levonásával. 2022-ben az éves minimálbér fele 1,2millió forint mentesség határa. Eddig az értékig még mentes a jövedelem.

Az egyszeres programban meg lehet adni az egyéb adók fülön az adóelőleg megállapítás gyakorisága mellett a családi kedvezményekkel kapcsolatos adatokat is, ha az egyéni vállalkozó egész évben átalányadós.

Ebben az esetben a listára rákerül az igénybe vehető és az igénybe vett családi kedvezmény is , azaz a program az adó számításánál figyelembe veszi.

Javasoljuk a bér program használatát, mert figyelembe veszi a családi kedvezményt és számítja a szociális hozzájárulási adót és a tb járulékot is.

Ebben az esetben a Beállítások/Adó beállítások/Egyéb adók fülön lehetőség van megadni, hogy a adóelőleget az egyszeres program számítsa vagy a bérszámfejtés után a bérfeladással érkezzen a könyvelő programba.

Lehetőség van az átalányadózó vállalkozó jövedelem adatának átvételére a bér programban az egyszeres könyvviteli programból.

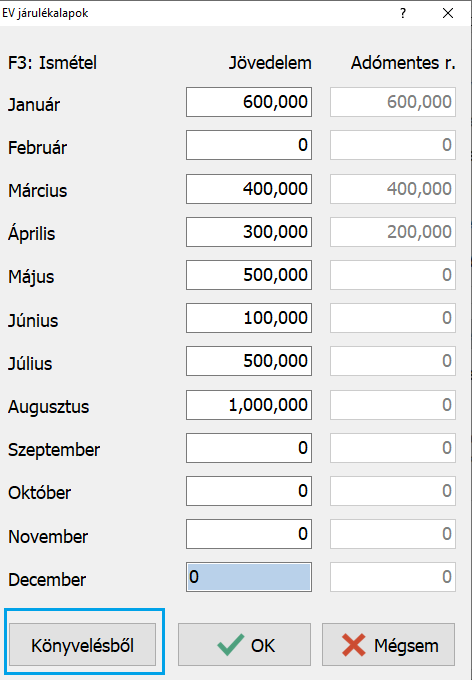

A személyi adatokban, az Szja és járulék beállítások fülön, az Átalányadózó EV jövedelmek gombon található egy Könyvelésből gomb, amivel a TAXA egyszeres könyvviteli programból át tudja venni a bérszámfejtő program a már könyvelt anyagból jövedelem adatokat. Kérjük fokozottan ellenőrizzék a bérszámfejtés megkezdése előtt, hogy az időszak minden számlája (kimenő) rögzítve van-e. Ellenőrizzék továbbá, hogy a pénzügyi kifizetés dátuma és értéke helyes-e.

Bérszámfejtés után, ha a könyvelésben módosítanak (bevétel számlákat és kiegyenlítésüket), akkor a jövedelem változhat, és előfordulhat, hogy a bérszámfejtésben is módosítani, bevallást javítani szükséges.

Átalányadózó egyéni vállalkozói jövedelem összege szünetelés esetén

2023.09.01 hatálybalépés dátummal változott a Tbj. 31.§-a, mely szerint a biztosítás szünetelése alatt a szünetelést megelőzően fennálló biztosítással járó jogviszony alapján kifizetett (juttatott), megszerzett járulékalapot képező jövedelmet (ideértve az olyan bevételt, amelyből jövedelmet kell megállapítani) úgy kell figyelembe venni, mintha annak kifizetésére, megszerzésére a szünetelés kezdő napját megelőző napon került volna sor.

Az Szja és a Tbj. törvény eltérő rendelkezései miatt, ezeket a jövedelmeket nem tudja a bérszámfejtő program a kifizetést megelőző időszakra importálni, ezért ilyen esetben a jövedelem összegét kézzel kell a megfelelő hónapban módosítani.

Lényeges információk átalányadós vállalkozás könyvelésével kapcsolatosan az egyszeres programban

A menükezelőben beállított átalányadó mérték ha változik, vagy ha nem jogosult bevételi határ átlépés miatt a vállalkozó átalányadózásra, akkor a felhasználónak módosítania kell a mértéket vagy át kell állítania az adózási módot vállalkozói személyi jövedelemadóra. Utána az egyszeres könyvviteli programon belül a Szervíz/Ellenőrzés menüpontot futtatni szükséges.

A program nem figyelmeztet ha az elért bevétel meghaladja az éves/időszaki határt. A felhasználó a Kimutatások/Adó/Átalányadós bevételek listán ellenőrizheti.

Mivel az átalányadózóknál a költséghányad változás vagy átalányadóból a bevételi határ átlépése miatti kiesés módosíthatja a jövedelmet és ezzel együtt a fizetendő személyi jövedelemadót, szociális hozzájárulást, tb. járulékot, így a felhasználó vizsgálja felül, hogy a bér programban szükséges-e a számfejtéseket módosítani, önrevíziós bevallást készíteni. Ha igen, akkor új bérbizonylatot kell készíteni és újra feladni az egyszeres könyvviteli rendszerbe.

A program az adóelőlegeket már az új beállításnak megfelelően módosítja.

Azok az egyéni vállalkozók akik a régi jogszabály szerint voltak kisadózók, majd átléptek átalányadózás alá és utána az új jogszabály szerint tárgyéven belül ismét a kisadózást választották az alábbiak szerint használhatják az egyszeres könyvviteli programot.

Pld.

2021.10.01.-2022.08.31. kisadózás régi jogszabály alapján

2022.09.01.-2022.10.31. átalányadózás

2022.11.01.-2022.12.31. kisadózás új jogszabály alapján

A program a kisadózást csak abba az esetben tudja egy állományban kezelni, ha a kezdete a régi jogszabály alapján keletkezett és 2022.09.01-től folyamatosan az új szerint is tart. (Esetleg tárgyéven belül átlépés vszja vagy átalány alá.)

Készítsenek telephelyi mentést. Így két állomány lesz.

Az egyikben tudják kezelni a régi kata és átalányadózó időszakot.

A másik állományban pedig az új katás időszakot. (Esetleg új katás időszakból éven belüli kilépésnél a vszja-s időszakot még.)

Az eszközöket, veszteségeket, nyitó folyószámlákat, adószámlát kézzel kell korrigálni.

Adózási mód változásokkal kapcsolatosan: